Andre relevante artikler: Bruk av egen bil i arbeid eller Kilometergodtgjørelse bil.

Innledning

Dersom en ansatt har arbeidsgivers bil disponibelt utenfor arbeidstid, så må arbeidsgiver vurdere om det skal gjøres en skattemessig fordelsbeskatning. De fleste som har en firmabil, skal lønnsregistrere naturalytelsen under hovedregelen slik som vi beskriver først i artikkelen. Men det finnes noen få unntak som enten reduserer eller som frir den ansatte fra skatteplikt:

- Unntak for yrkesbiler (varebil klasse 2 og lett lastebil)

- Unntak når lisepris ikke står i forhold til privat fordel

- Unntak for lastebiler, busser og enkelte spesialbiler

- Unntak for sporadisk privat bruk

Disse unntakene kan du lese om under overskriften “Unntakene fra hovedregelen”.

Skattepliktig og forskuddstrekkpliktig fordel

Ansatte som har en bil disponibelt utenom arbeidstiden som følge av sitt arbeidsforhold, skal få et beløp tillagt månedlig i sin skattepliktige lønnsinntekt. Om bilen er leid, leaset eller eiet av arbeidsgiver spiller ingen rolle. Så lenge den ansatte i kraft av sitt arbeid får både disponere og bruke bilen, så skal det regnes som en skattepliktig naturalytelse.

Naturalytelsen er både skattepliktig for den ansatte, og forskuddstrekkpliktig og arbeidsgiveravgiftspliktig for arbeidsgiver. Hvor stor naturalytelsen skal settes til, fastsettes årlig i statsbudsjettet. Det er vanlig å bruke både betegnelsen «firmabil» og «fri bil» om hverandre når det er snakk om lønnsinnrapportering av denne naturalytelsen.

Den skattepliktige fordelen av firmabil skal ikke reduseres selv om den ansatte selv betaler en del av bilkostnadene, for eksempel dersom den ansatte betaler selv for drivstoff, lading, billån, leasingleie og så videre. Det er fortsatt sjablongreglene som skal benyttes for verdifastsettelsen av naturalytelsen. (Med andre ord, vil det være gunstigere for arbeidsgiver og arbeidstaker å heller redusere annen lønn enn at den ansatte selv skal betale for drivstoffet.)

Naturalytelsen skal lønnsregistreres hver måned hvor den ansatte har fått bilen til disposisjon, og bilen må ha blitt brukt til privat kjøring i måneden.

Fordel fri bil skal i utgangspunktet gjelde for alle biltyper, uavhengig av om bilen er egnet til privat bruk. Så fordelsberegning skal gjelde for blant annet personbiler, varebiler, bobiler, busser og til og med lastebiler.

Registrer fordel fri bil hver måned

Lønnsregistreringen av fordel fri bil skal i utgangspunktet skje månedlig. Dette er viktig, for det skal gjøres forskuddstrekk, og det skal beregnes arbeidsgiveravgift fortløpende. Alt annet er lovbrudd. Det er likevel vår erfaring i Matrix at Skatteetaten ikke prioriterer saker hvor fordelen beregnes så sjeldent som årlig, så lenge den ansatte faktisk betaler sin restskatt. Men en slik utsettelse av innrapporteringen fører til utelatt forskuddstrekk samt forsinket betaling av arbeidsgiveravgift, og bør derfor unngås. Vi anbefaler derfor å innrette lønnsarbeidet slik at man registrerer fordel fri bil hver eneste måned, og trekker forskuddstrekk av den beregnede fordelen. Beløpet inngår i tabelltrekket dersom den ansatte har trekktabell.

Ingen skattepliktig fordel hvis bilen ikke er brukt privat

Fordel fri bil skal bare regnes som skattepliktig fordel dersom bilen faktisk er brukt til privatkjøring i perioden. Dette er en fri bevisvurdering som må gjøres i hvert tilfelle, og da egentlig for hver eneste måned. Skatte-ABC 2021/22 har listet opp en rekke momenter som kan være viktig for vurderingen. Her er en forkortet liste som må vurderes:

- Hvor bilen er parkert utenfor arbeidstid

- Husstandens øvrige biler og transportmidler – antall, egnethet og alder

- Om personene i husstanden: Antall, sammensetning, hvor mange som har førerkort og deres transportbehov ut fra aktivitet, boligens beliggenhet osv.

Kjørebok anbefales hvis firmabil ikke brukes privat

Kjørebok som viser at all kjøring skjer i arbeidet kan være avgjørende dokumentasjon. Man kan kanskje tro at det er tilstrekkelig med en avtale mellom arbeidstaker og arbeidsgiver om at «bilen ikke skal benyttes utenfor arbeidstid». Det viser seg gjennom rettspraksis at en slik avtale, eller et tilsvarende pålegg fra arbeidsgiver, ikke stiller særlig sterkt som dokumentasjon. Det må da i så fall også være andre kontrollmekanismer som dokumenterer at bilen ikke benyttes privat. Det er heller ikke avgjørende om bilen er fullstappet av verktøy, er skitten, lukter vondt eller på annen måte ikke er særlig attraktiv å bruke privat, men det er klart at om man har en snerten liten privatbil hjemme, så vil det være et godt argument for å hevde at firmabilen ikke brukes utenom arbeidstid.

Hovedregel for verdsettelsen av fordel fri bil

Vi skal her beskrive standardreglene for å beregne fri bil. Lenger ned, under “Unntak fra hovedregelen”, kan du se hvordan fri bil skal beregnes hvis du har varebil klasse 2, gravemaskin, sporadisk bruk og andre unntak.

Verktøy for å finne riktig sats for fordelsberegningen

Du finner satsene for firmabil etter standardreglene her. Firmabil er ofte oppe til politisk behandling, og reglene justeres dermed relativt ofte. For 2022 fastsettes naturalytelsen ut fra bilens listepris som ny pluss eventuelle tilleggsutstyr. Du får redusert verdien hvis bilen bilen er eldre enn tre år, eller om yrkeskjøring er mer enn 40 000 kilometer i året, eller om bilen er elbil.

Listeprisen på bilen finner du hos Skatteetaten.no.

Finn korrekt skattepliktig fordel fri bil på Sticos firmabilkalkulator.

Arbeidsgiver kan dekke drift og vedlikehold av bil, men ikke reisekostnader

Når først bilen innrapporteres som fri bil, så kan kan arbeidsgiver dekke kostnader til vedlikehold av bilen, som for eksempel drivstoff, strøm til lading av elbil, verkstedreparasjon, nye dekk, veihjelp osv. Derimot kan ikke arbeidsgiver betale for installasjon av ladestasjon hjemme hos den ansatte.

Reisekostnader som ikke er direkte tilknyttet bilen kan ikke arbeidsgiver dekke skattefritt. Det betyr at den ansatte selv må betale kostnader til for eksempel parkering, ferge, bompasseringer og piggdekkavgift. Alternativt må slike kostnader dekket av arbeidsgiver lønnsregistreres i tillegg til fordelsberegningen for firmabilen.

Spesielle situasjoner

Når bilen benyttes bare enkelte perioder eller måneder

Skattepliktig fordel fri bil skal beregnes bare i de måneder hvor bilen på en eller annen måte har vært til den ansattes disposisjon. Ferier, sykdom, permisjoner, tjenestereiser skal eksempelvis ikke redusere den skattepliktige fordelen.

Når den ansatte har byttet bil

Dersom den ansatte har byttet bil i løpet av måneden, så skal den gamle bilen legges til grunn for fastsettelsen i byttemåneden.

Den ansatte kan ha flere firmabiler

Det er ingen begrensninger på antall firmabiler en ansatt kan ha eller bli fordelsbeskattet for. Dersom den ansatte har disponibelt flere biler samtidig, så skal det gjøres selvstendig vurdering for hver bil.

Flere ansatte deler på samme firmabil

En bil skal kun fordelsbeskattes en gang per måned. Dersom flere ansatte deler på en og samme bil, så skal fordelsbeskatningen deles forholdsmessig mellom de ansatte.

Forskjellige biler fra dag til dag

Dersom den ansatte ikke benytter en fast bil til privatbruk, men heller får tildelt forskjellige biler fra dag til dag, så skal fordelen fastsettes til gjennomsnittet av beregningsgrunnlagene for de disponible bilene. Da skal registreringen ikke gjøres på den enkelte bilen eller registreringsnummeret, men heller rapporteres som “bilpool”.

Den ansatte får i gave å bruke firmabil

Ansatte kan få enkelte gaver skattefritt fra arbeidsgiver. Det er mulig å benytte skattefriheten for naturalytelser, herunder fordel fri bil. Altså kan fordel fri bil reduseres med det beløpet som kan gis skattefritt fra arbeidsgiver, men husk at beløpet er totalt for den ansatte pr år.

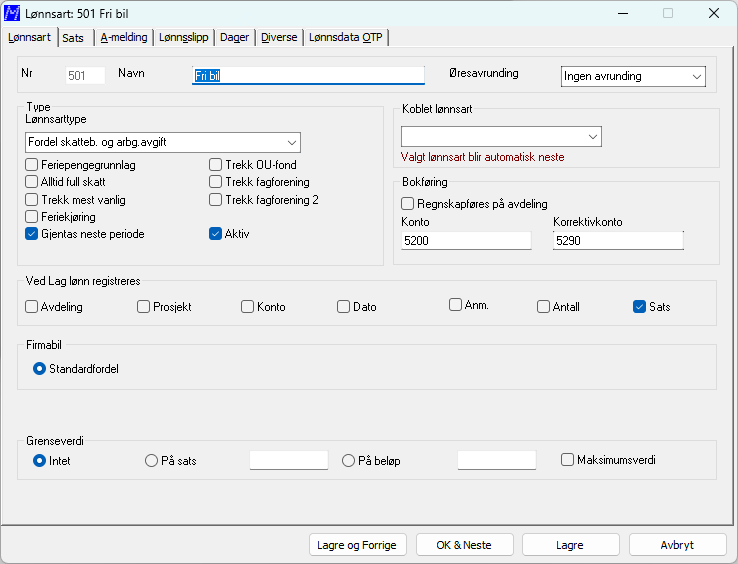

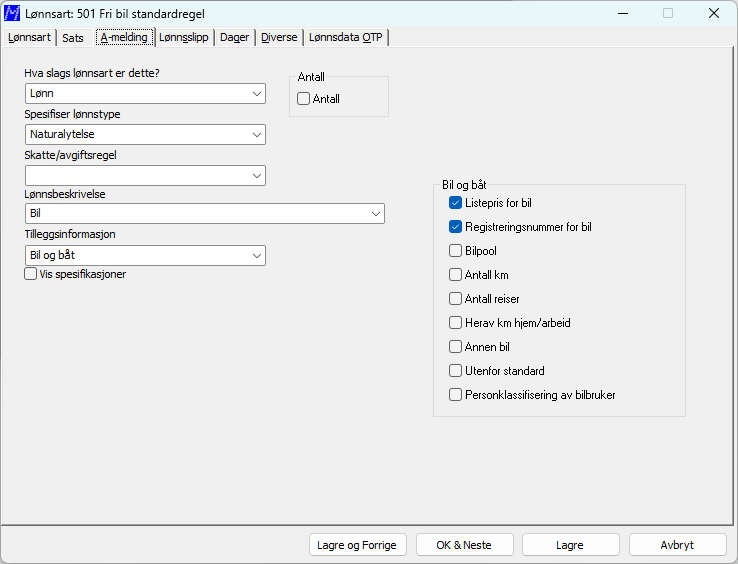

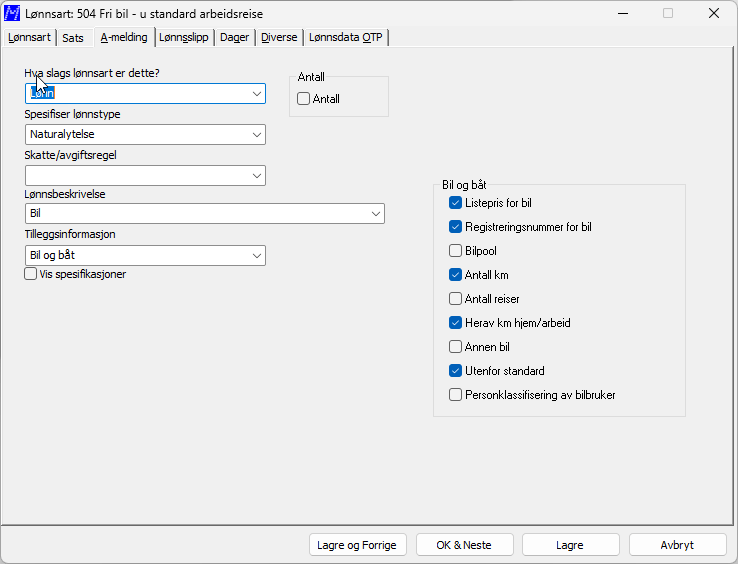

Slik skal skal innstillingene for lønnsarten for fri bil etter standardreglene være

Unntakene fra hovedregelen

Unntak nr 1: Yrkesbiler (varebil klasse 2 og lett lastebil)

Dersom den ansatte har en varebil klasse 2 eller en lett lastebil ((under 7501 kg), og det er tjenstlige behov for dette, så kan man velge enten a) “Hovedregelen med bunnfradrag” eller b) “Individuell verdsettelse”.

Dette er en gunstig ordning for de som kan benytte en slik fordelsbeskatning, og du kan altså velge det rimeligste alternativet blant to løsninger som vi beskriver nedenfor. Utgangspunktet er at man skal bruke valgt løsning for hele året. Men det er en viss anledning til å bytte mellom de to løsningene. Dette sier Skattedirektoratet i Skatte-ABC:

“Arbeidsgiver og arbeidstaker er bundet av valgt metode for verdsetting for hele inntektsåret. Unntak fra dette gjelder likevel hvis elektronisk kjørebok anskaffes og tas i bruk i løpet av inntektsåret. I slike tilfeller vil individuell verdsetting kunne gjøres fra og med den første hele måneden slik kjørebok brukes.”

Yrkesbil – alternativ a) Hovedregelen med bunnfradrag

Det skal gis et bunnfradrag på 50 prosent i beregningsgrunnlaget i hovedregelen, men bunnfradraget skal være begrenset oppad til kr 150 000. Om bilen er eldre enn tre år, så skal beregningsgrunnlaget settes til 75% før bunnfradraget beregnes.

Man kan ikke kombinere reduksjonen i beregningsgrunnlaget for elbil eller omfattende yrkeskjøring (over 40 000 kilometer) med “Hovedregelen med bunnfradrag.”

Yrkesbil – alternativ b) Individuell verdsettelse

Elektronisk kjørebok som er administrert av arbeidsgiver kan benyttes for all kjøring som ikke er i arbeid. For 2022 er satsen på kr 3,40 pr kilometer.

Elektronisk kjørebok er en ikke manipulerbar løsning basert på fastmontert GPS-tracking, som gjør at alt av bilens bevegelser blir registrert. Den ansatte må deretter registrere formålet med all yrkeskjøring. Det som ikke dokumenteres vil da anses som privatkjøring som skal lønnsregistreres med en sats pr kilometer.

Unntak nr 2: Listeprisen står ikke i forhold til privat fordel

Enkelte biler kan ha en høy listepris som gir en alt for høy fordelsberegning. Skatte-ABC har nevnt eksempel på en lastebil med vekt fra 3500 kg inntil 7500 kg, eller spesialinnredede varebiler.

Andre biler kan ha en listepris som vil gi en alt for lav fordelsberegning. Eksempel her kan være ombyggede eller restaurerte biler eller veteranbiler.

Dersom firmabilen faller inn under “Unntak nr 2: Listeprisen står ikke i forhold til privat fordel”, så skal fordelen settes til minimum kr 59 000 pr år (for 2022). Dersom dette ut fra en helhetsbetraktning er for lavt, så skal man øke fordelen skjønnsmessig.

Unntak nr 3: Lastebiler, busser og enkelte spesialbiler

Hovedregelen for firmabiler skal ikke brukes for noen av disse tilfellene:

- Lastebiler over 7500 kg, eller

- Busser med mer enn 15 passasjerplasser, eller

- Biler som er forbudt å bruke til privatkjøring eller arbeidsreise, eller

- Biler som er registrert for ni passasjerer eller mer, hvis de brukes i en kollektiv kjøreordning for de ansatte til og fra jobb, og når bilen ikke benyttes til privatkjøring ellers.

Bil som faller inn under “Unntak nr 3”, skal rapporteres inn med en sats på kr 3,40 for kjøring til-fra jobb og annen privat kjøring. Men er total kjøring til-fra jobb (inkludert besøksreiser) mer enn 4000 kilometer pr år, skal det benyttes en sats på kr 1,50 pr kilometer på den delen som overstiger 4000 kilometer.

Unntak nr 4: Sporadisk privat bruk

Dersom den ansatte har benyttet firmabil i maksimalt 10 kalenderdager og i tillegg at kjørelengden er på maksimalt 1000 kilometer, så kan man helt og fullt unnlate fordelsberegning.

Slik registreres firmabil

For å få registrert fordelsbeløpet som den ansatte skal beskattes for og som det skal beregnes arbeidsgiveravgift av må følgende gjøres i Matrix Lønn:

- Bilen må registreres i Register – Firmabiler

- Fordelen må registreres i Arbeide med – Lag lønn

Spørsmål og svar

Det er feil årstotaler, kan jeg rette dette på desember?

Dersom du har innrapportert for lite som fordel firmabil gjennom året, så kan du teknisk sett øke beløpet tilsvarende ved lønnskjøring i desember. Det vil ikke gi feilmelding av den grunn ved innsending av A-meldingen for desember.

Dersom du har innrapporter for mye tidligere perioder, slik at årstotalen er for høy, så kan du ikke gjøre en negativ endring på en måned. Da må du angre lønnskjøring en eller flere av de tidligere månedene, ettersom det ikke tillates negative beløp på a-meldingen for innberettede fordeler.

***

Denne artikkelen er ment å være forenklet og dekker ikke absolutt alle regler knyttet til firmabil. Vi anbefaler å lese Skatte-ABC og øvrig informasjon fra Skatteetaten.

2. november 2022