Denne artikkelen er en underartikkel til Merverdiavgiftsoppgave.

Mva på utgående fakturaer før mva-grensen?

For å ta det siste spørsmålet først. Mva-loven sier at man ikke har rett til å legge til merverdiavgift før man er registrert i merverdiavgiftsregisteret. Likevel er det ofte praktiske grunner til å gjøre det hvis du er sikker på å passere mva-grensen. Hvis du beregner merverdiavgiften fra første utgående faktura er det bare å kjøre fullt fradrag også fra første krone. Vi vet at det mange beregner mva allerede fra første utgående faktura, eller om du vil “første slag på kasseapparat”. Dette er faktisk det samme rådet vi har fått fra rådgivere i Skatteetaten.

Det kan likevel være penger spart ved å ikke beregne merverdiavgift fra første krone, fordi du kan øke prisen til kunder som ikke har fradragsrett med beløp som tilsvarer momsen. Dermed sitter du i realiteten igjen med momspengene.

Bokføre kostnader med eller uten mva-fradrag?

Hvis du er sikker på at du kommer til å passere mva-grensen i løpet av de kommende 12 måneder, så bør du bokføre kostnadene som gjelder den avgiftspliktige virksomheten med mva-fradrag. Det kan være kostnader til kjøp av utstyr, reklame, kontor osv. Kostnader som blir forbrukt før du passerer mva-grensen har du ikke rett på fradrag for. Normalt vil dette gjelde den andelen av varekjøp som er solgt, samt driftskostnader som er påløpt i perioden før mva-registreringen. Hvis det tar kort tid fra du starter virksomheten til du blir mva-registrert, så er dette gjerne få eller ingen driftskostnader.

I mange tilfeller har man ikke full kontroll på hvilke varer som selges før eller etter mva-grensen. Da bør du i utgangspunktet bokføre alle varekjøp med mva-kode 1, og deretter gjøre en tilbakeføring den andelen du synes virker rimelig.

Hvis du har lagt til merverdiavgift på utgående fakturaer allerede fra første krone, så kan du også bokføre alle kostnader med fullt fradrag, uten å trenge å tenke på det som står skrevet over.

Dersom du er i tvil om du kommer til å passere mva-grensen innen 12 måneder, så vil vi anbefale deg å bokføre alle kostnader med mva-kode 0 (ingen fradrag). Om du likevel passerer mva-grensen, så kan du gå gjennom bokførte kostnader og føre den inngående merverdiavgiften med debet 2750 og kredit på hver av de opprinnelige kostnadskontoene.

Dersom du bruker Matrix og ikke avslutter regnskapsperiodene, skriver ut mva-oppgave eller posteringsjournal, så kan du senere gå tilbake og korrigere bokførte bilag. Dermed slipper du å bokføre slik som er forklart i forrige avsnitt.

Forhåndsregistrering

Skattedirektoratet har åpnet for at du kan momsregistrere din virksomhet allerede ved etableringen. Du må da kunne dokumentere at du kommer til å passere grensen i løpet av tre uker. Legg ved kopi av avtale med kunder eller annet relevant.

Innsending av de første momsoppgavene

Det er perioden hvor du passerer mva-grensen som er virksomhetens første ordinære mva-termin. Det er inngående og utgående merverdiavgift for denne perioden som skal innberettes på den ordinære mva-oppgaven. Inngående og eventuelt utgående moms fra tiden før mva-grensen, skal du innberette som en egen tilleggsoppgave på den samme terminen som virksomehetens første ordinære mva-termin. Tilleggsoppgaven må tekstes med f.eks. “mva av pådratte kostnader i tidsrommet xxx til oppstart av avgiftspliktig virksomhet”.

Spørsmål og svar

Hvordan bokføre tilbakegående avgiftsoppgjør?

Jeg har et enkeltpersonforetak og har bikket grensen over 50 000 ,- i omsetning i februar i 20×1. Dvs at jeg da har begynt å fakture med mva. Men jeg har også søkt om å få tilbakebetalt mva for 3 foregående år, hvilket jeg har fått. (90.000)

Jeg lurer da på hvordan dette skal bilagføres og på hvilket konti. Tilbakebetalingen ble gjort i 20×2, inn på bedrifts kontoen.mens mva gjelder for innkjøp gjort i 20×1 og bakover.

Hvordan føres dette? Og hva med skatt for dette skal vel ikke føres slik at det kommer som et overskudd i bedriften og må skattes for? for dette er jo penger som er skattet for før.

Normalt vil vi anbefale at kostnader før registreringstidspunktet i merverdiavgiftsregisteret bokføres på vanlig måte fortløpende, med momskode 1 for inngående moms. Når man så skriver momsoppgaven i Matrix, så vil beløpet til gode stå på debet konto 2740 oppgjørskonto merverdiavgift, og mottatt betaling føres da debet 1920 / Kredit 2740.

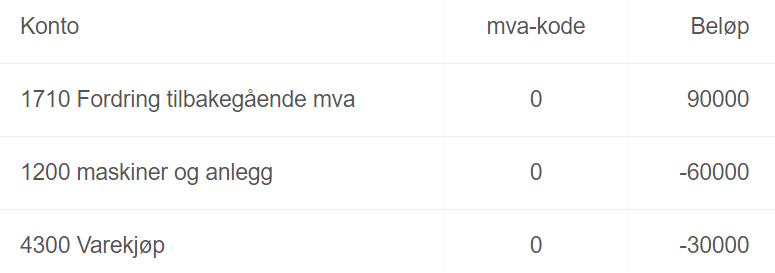

Hvis det ikke har blitt gjort slik i ditt tilfelle, så må vi gjøre det på annen måte. Hvis du i stedet har bokført kostnadene uten å ha trukket i fra merverdiavgift, så skal egentlig det beløpet du har fått tilbake bli fordelt ut på de kontoene hvor du har bokført kostnadene. Hvis f.eks. kr 60000 av momsbeløpet gjelder kjøp av utstyr som er bokført på konto 1200 maskiner og anlegg, og kr 30 000 gjelder varekjøp, så kan du på regnskapsåret 20×1 bokføre:

Debet

Vilkår for tilbakegående avgiftsoppgjør:

- Anskaffelsene må ha direkte sammenheng med senere omsetning i avgiftsregistrert virksomhet.

- Anskaffelsene må ikke være videresolgt før registreringen.

- Anskaffelsene må tidligst være foretatt tre år før registrering, eller tre år før fremsetting av kravet dersom dette skjer etter registrering.

- Kravet må fremsettes senest tre år etter anskaffelsesterminen.

Virksomheten kan kreve tilbakegående avgiftsoppgjør gjennom innsending av omsetningsoppgaven. Det stilles ikke krav til annen formell søknad.