Innledning

Det skal ikke betales arbeidsgiveravgift når totale lønnsutgifter i skattefrie institusjoner, organisasjoner, selskaper mv. er under kr 800 000. Fritaket gjelder bare for lønn inntil kr 80 000 for hver arbeidstaker.

Denne veiviseren beskriver hva som må gjøres i Matrix Lønn for at beregning av arbeidsgiveravgift skal bli korrekt ved lønnsrapportering i en skattefri organisasjon.

Definisjon av skattefri organisasjon

Definisjonen av skattefri organisasjon avgjør primært om virksomheten er inntekts- og formuesskattepliktig. Men dersom virksomheten defineres som skattefri, så medfører det også et betinget fritak for arbeidsgiveravgift, samt en forhøyet beløpsgrense for lønnsopplysningsplikt.

Institusjoner, organisasjoner, selskaper mv. er i utgangspunktet skattefrie dersom de

- er eget skattesubjekt, og

- ikke har erverv til formål

Se skatteloven § 2-32 første ledd.

Skattefriheten kan omfatte alle typer institusjoner, organisasjoner, selskap mv. med begrenset gjeldsansvar som f.eks. aksjeselskap, samvirkeforetak, idrettslag, klubber, foreninger, milde stiftelser, legater mv. Fysiske personer omfattes ikke av skattefritaket, se overrettsdom 6. oktober 1930 (Nidaros overrett) i Utv. III/614. Selskap med deltakerfastsetting, jfr. skatteloven § 2-2 annet ledd, og enkeltpersonforetak omfattes heller ikke av skattefritaket.

Kirker, menigheter og andre religiøse trossamfunn er i utgangspunktet skattefrie, jf.skatteloven § 2-32 første ledd.

Selveiende institusjoner mv. som eier private skoler og som mottar lovbestemt offentlig tilskudd etter

- lov 19. juni 2009 nr. 95 om voksenopplæring

- lov 6. desember 2002 nr. 72 om folkehøyskoler

- lov 4. juli 2003 nr. 84 om private skolar med rett til statstilskot (privatskolelova), eller

- lov 1. april 2005 nr. 15 om universiteter og høyskoler (universitets- og høyskoleloven)

er i utgangspunktet skattefrie, jf. sktl. § 2-32 fjerde ledd. Om skatteplikt for formue og inntekt utenom undervisning og forskning, jf. sktl. § 2-32 fjerde ledd siste punktum, se pkt. 4.5.

For juridiske spørsmål og avklaringer, kontakt gjerne Skatteetaten, eller se denne veiledningen på skatteetaten.no.

Vi bruker begrepet “Skattefri organisasjon” som en fellesbetegnelse i denne artikkelen og i programmet for øvrig.

Begrenset fritak for arbeidsgiveravgift

Skattefrie organisasjoner har fritak for arbeidsgiveravgift når samlede lønnsutgifter i løpet av året er under kr 800 000, og når lønnsutbetalingene til den enkelte ansatte er under kr 80 000. Lønnsutbetalinger som knytter seg til organisasjonens næringsvirksomhet inngår ikke i fritaket. Altså, om en fotballklubb driver en kiosk, så gjelder ikke fritaket lønn til de ansatte i kiosken.

Overskrides beløpsgrensen på kr 800 000, skal organisasjonen betale arbeidsgiveravgift av de samlede lønnsutbetalingene. Dersom beløpsgrensen på kr 80 000 for en ansatt overskrides, må det beregnes arbeidsgiveravgift av hele lønnsbeløpet til den ansatte.

Hver ansatt må vurderes for seg i forhold til grensen på kr 80 000 for hver ansatt. Utbetalinger under kr 80 000 er fritatt for arbeidsgiveravgift bare når samlet lønnsutbetaling fra organisasjonen (både de som har fått under kr 80 000 og de som har fått mer enn kr 80 000) er under kr 800 000. Overstiger utbetalingene grensebeløpet på kr 800 000, vil de samlede lønnsutbetalingene bli arbeidsgiveravgiftspliktige.

En frivillig organisasjon kan dermed f.eks. ha 10 ansatte som hver for seg får kr 80 000 eller for eksempel 20 ansatte som hver seg får kr 40 000 i lønn, uten at det oppstår plikt til å beregne arbeidsgiveravgift.

NB: Satsene gjelder for 2021.

Begrenset lønnsopplysningsplikt også

I tillegg til lettelser i arbeidsgiveravgift, så er det også gunstigere regler for lønnoppgaveplikten i skattefrie organisasjoner. Lønn inntil kr 10 000 for året er skattefri for inntektsmottakeren, mot kr 1 000 i en skattepliktig virksomhet. Se mer om dette i artikkelen Under grense for lønnsopplysningsplikt. Artikkelen beskriver hvordan du registrere lønn som er under minimumsgrensene for lønnsopplysningsplikt.

Fire scenarioer

Vi forklarer nedenfor fire ulike scenarioer for lønnsregistrering i skattefrie organisasjoner. Du må først finne ut hvilket scenario som gjelder for din virksomhet før du kan kjøre lønn.

- Scenario 1: Ikke arbeidsgiveravgiftspliktig

- Scenario 2: Arbeidsgiveravgiftspliktig når grense oppnås for selskapet

- Scenario 3: Arbeidsgiveravgiftspliktig når grense oppnås for ansatt

- Scenario 4: Arbeidsgiveravgiftspliktig fra første utbetaling

Før du starter

Før du kan registrere lønn og sende inn a-meldinger for skattefrie organisasjoner, så må det gjøres endringer i Firmaopplysninger, ansattregisteret og lønnsartregisteret.

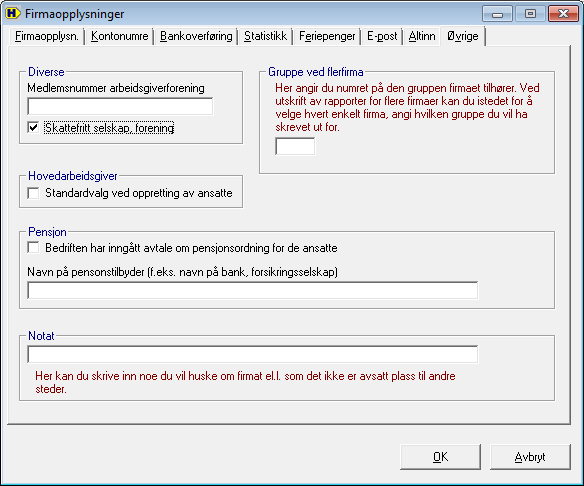

Endre firmaopplysninger

Endre lønnsartregisteret

Endringene som må gjøres i lønnsartregisteret, er beskrevet under hver av eksemplene nedenfor.

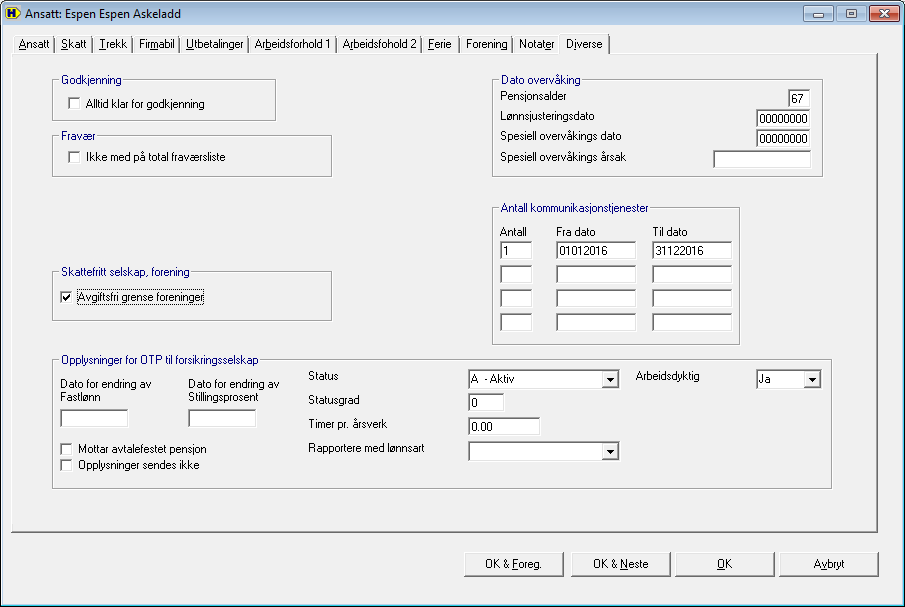

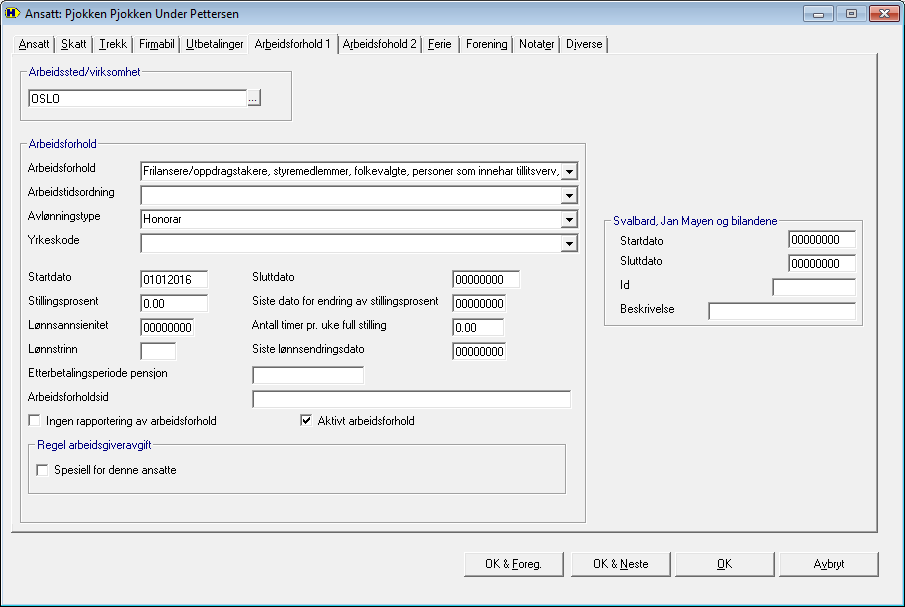

Endre ansattregisteret

Scenario 1: Ikke arbeidsgiveravgiftspliktig

Vilkår: Ingen ansatte tjener over kr 80 000 pr år og samlet lønn er under kr 800 000 for året.

Dette alternativet gjelder når virksomheten ikke når grensen for arbeidsgiveravgiftsplikt verken totalt eller for hver ansatt dette året.

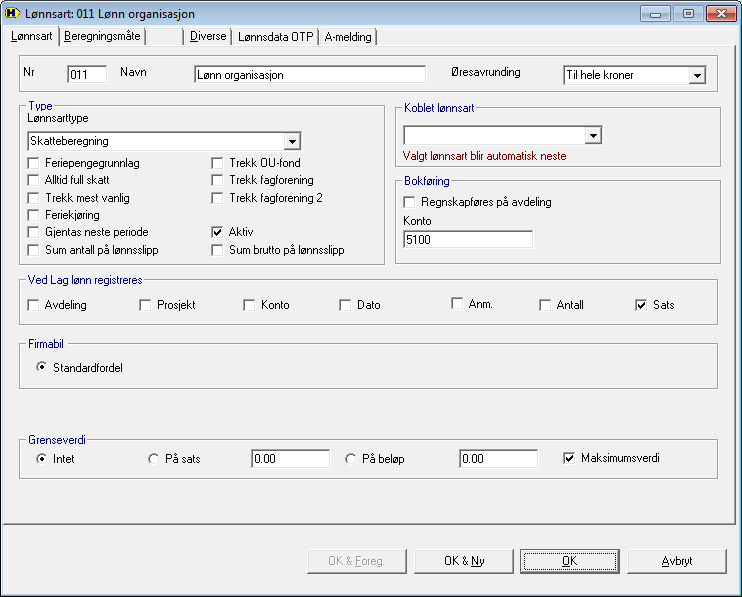

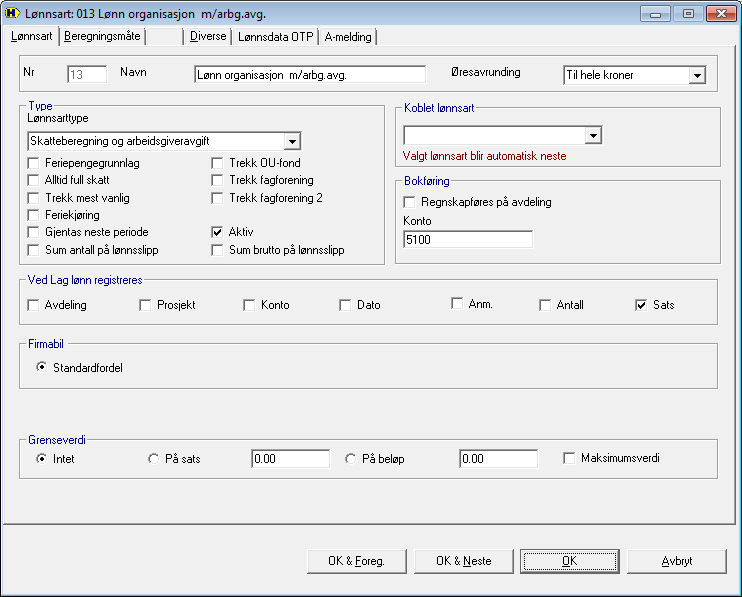

Lønnsartsregistret

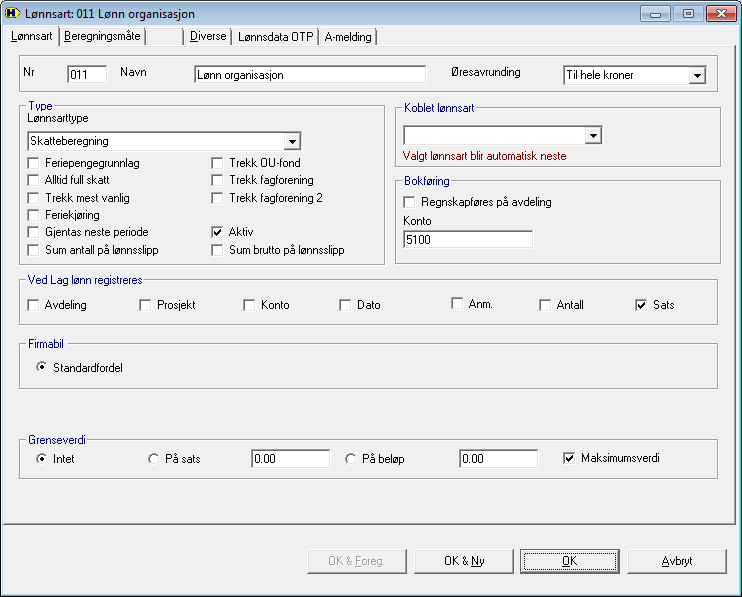

Det må finnes en lønnsart for utbetaling av arbeidsgiveravgiftsfri lønn.

Lønn og honorar som skal utbetales, skal det ikke beregnes arbeidsgiveravgift av. Selv om du registrerer en lønn som er fri for lønnsopplysningsplikt, så må du velge lønnsartstype “Skatteberegning” for å ikke gi avvik på A-melding tilbakemelding.

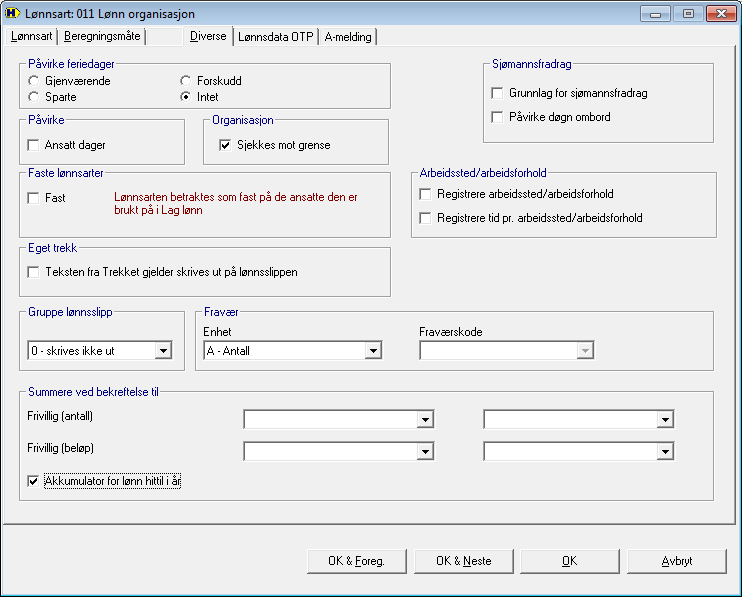

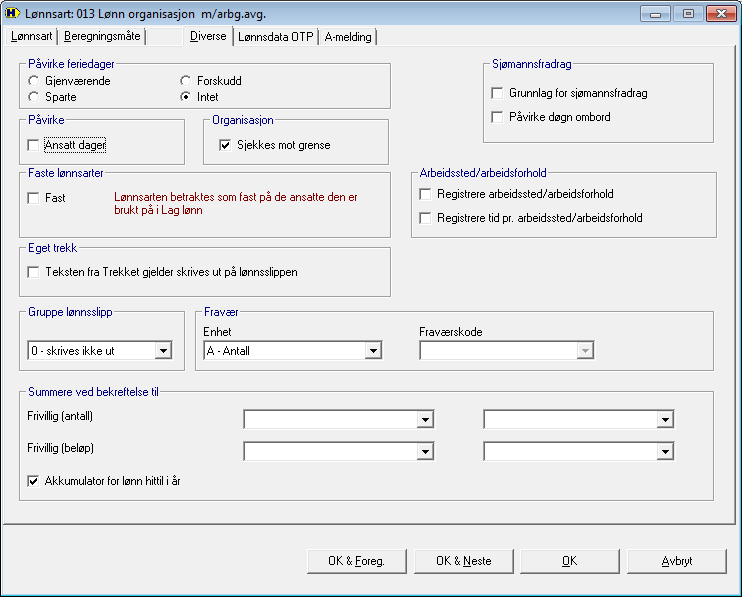

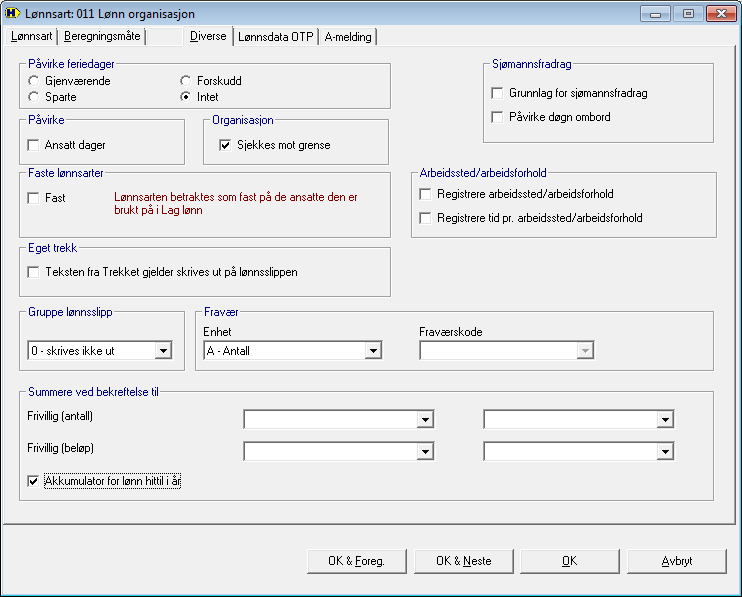

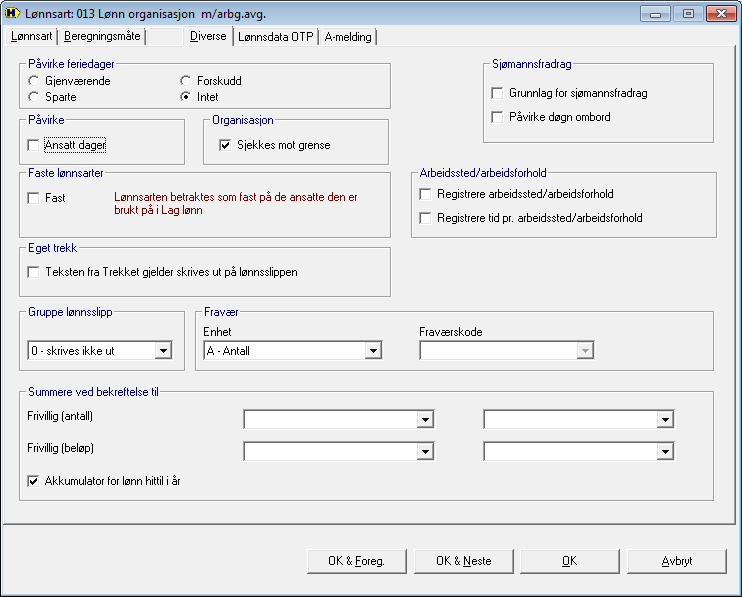

På lønnsarten skillekortet Diverse skal det se slik ut:

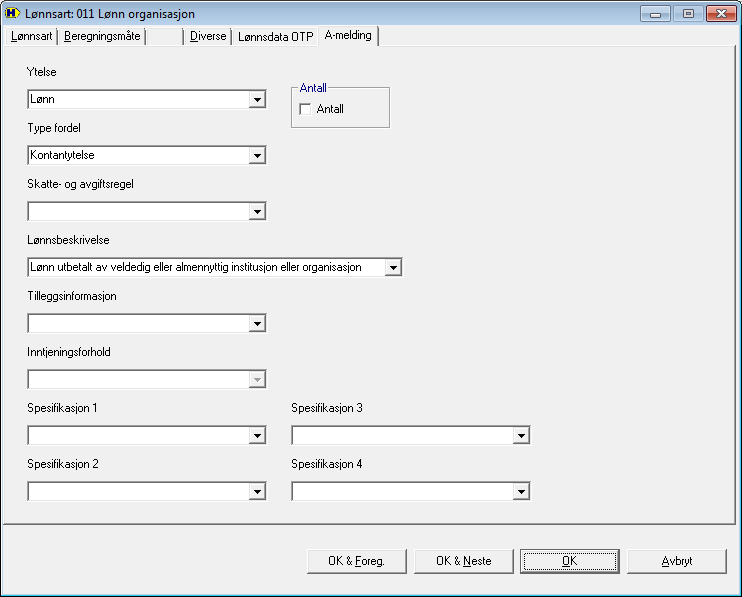

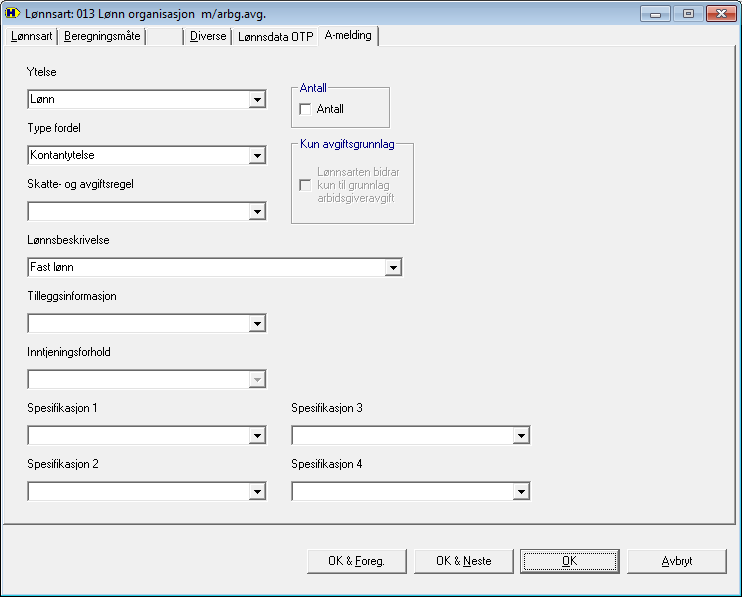

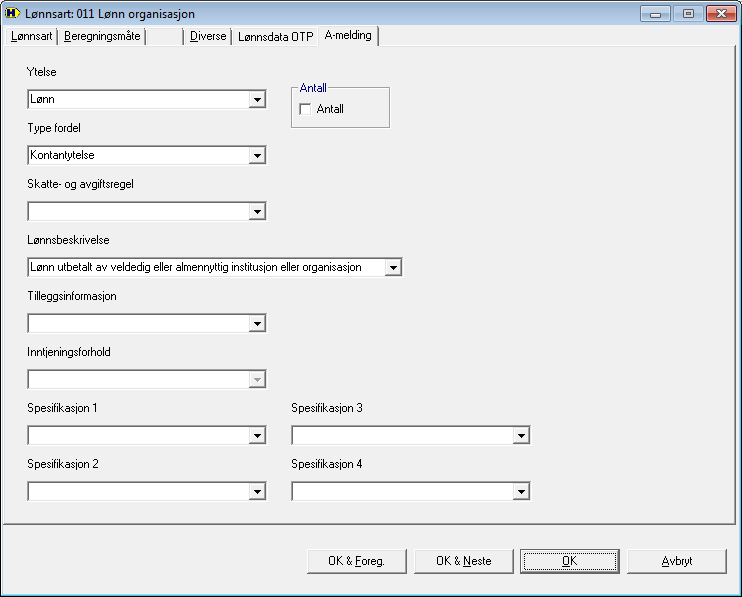

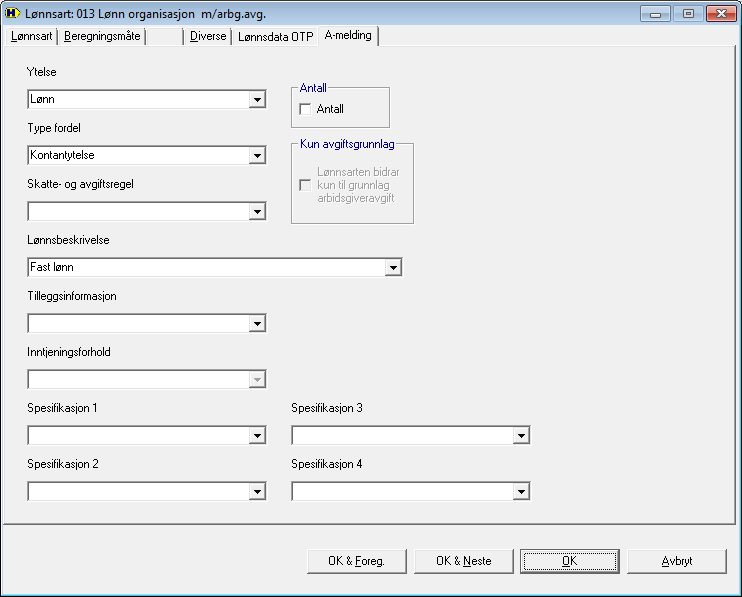

Skillekortet A-melding

Der skal det på Ytelse velges Lønn. På Type fordel velges Kontantytelse og på Lønnsbeskrivelse skal det være valgt Lønn utbetalt av veldedig eller allmennyttig institusjon eller organisasjon.

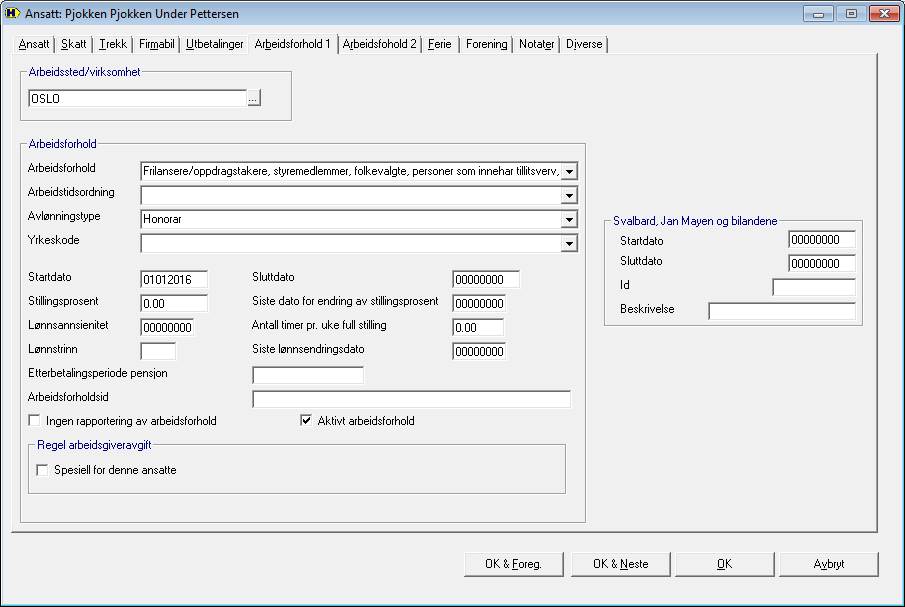

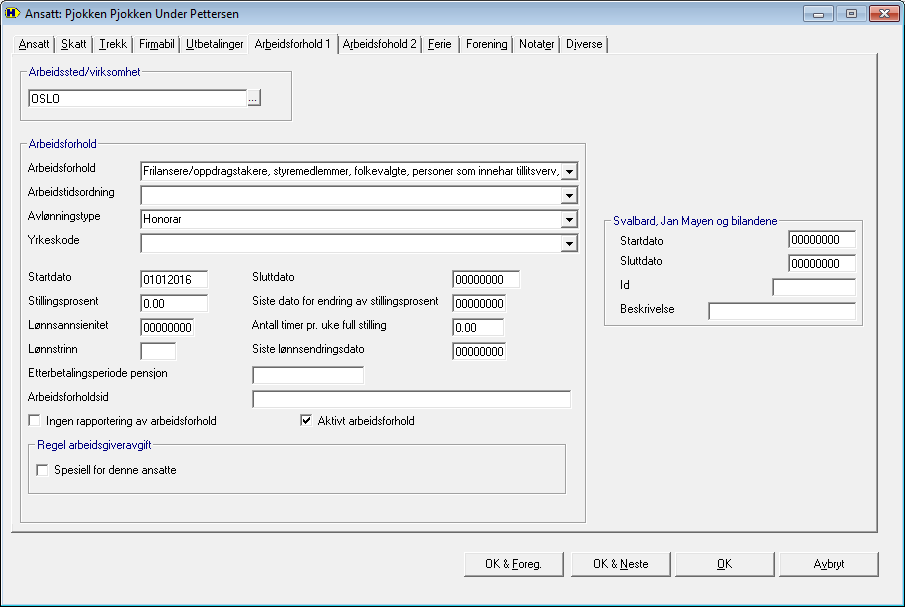

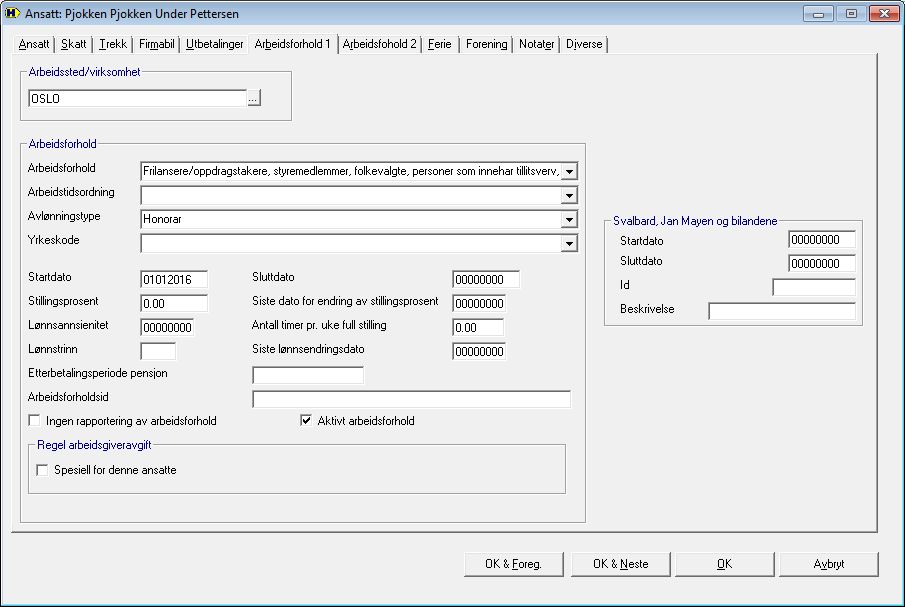

Ansattregisteret

Så lenge den ansatte tjener under grensen for lønnsopplysningsplikt, er det heller ikke krav om at arbeidsforholdet rapporteres. Da kan du aktivere “Ingen rapportering av arbeidsforhold”.

Fødselsnummer: Så lenge den ansatte tjener under grensen kan 999999 99999 brukes som fødselsnummer.

Forøvrig oppretter du den ansatte på normal måte.

Opplysninger om arbeidsforholdet

Når lønn for året overstiger, eller forventes å overstige kr 10 000, så skal arbeidsforholdet innrapporteres.

På startdato skal den reelle datoen for arbeidsforholdet oppgis selv om dette er første gang arbeidsforholdet rapporteres. I dette tilfellet kan samme lønnsart benyttes. Men den ansatt mottar lønn over grensen for lønnsopplysningsplikt, skal det gjøres forskuddstrekk.

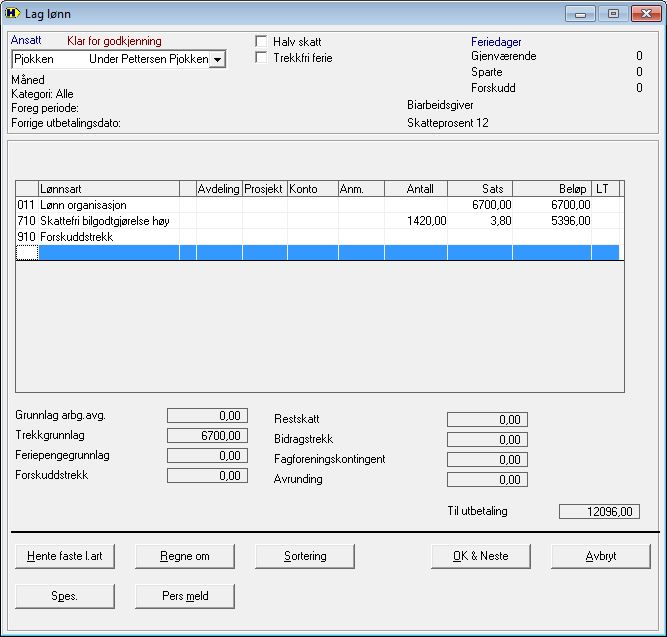

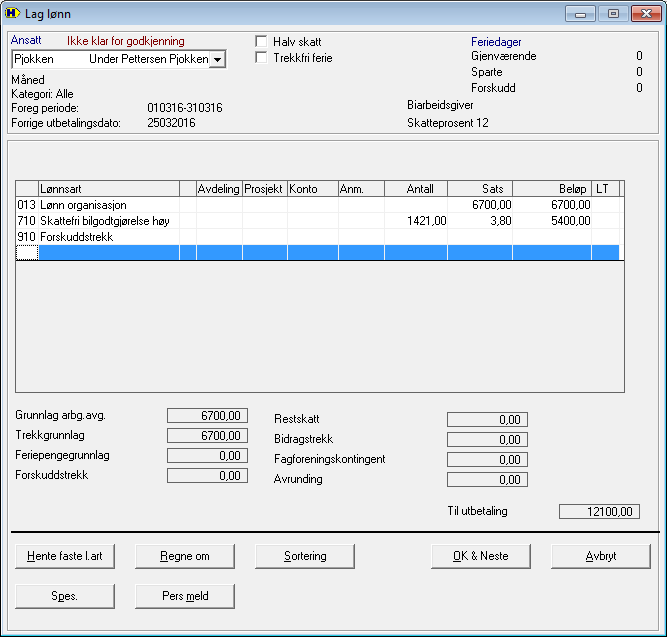

Eksempel på lag lønn og send A-melding

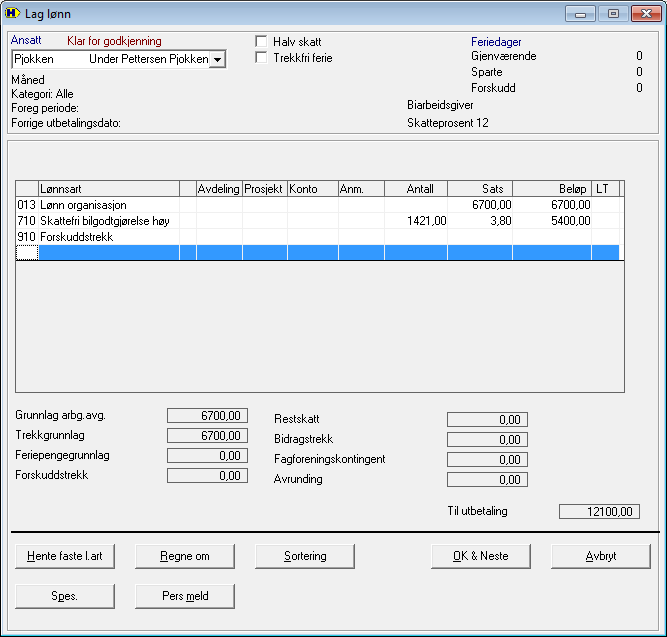

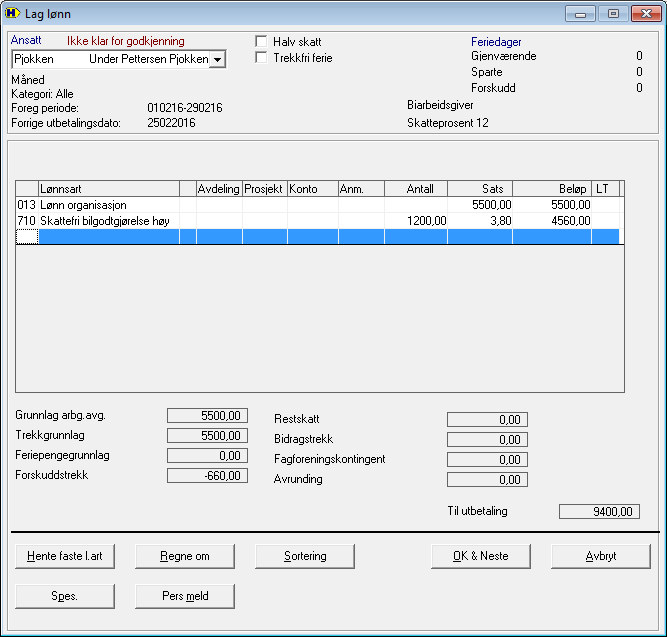

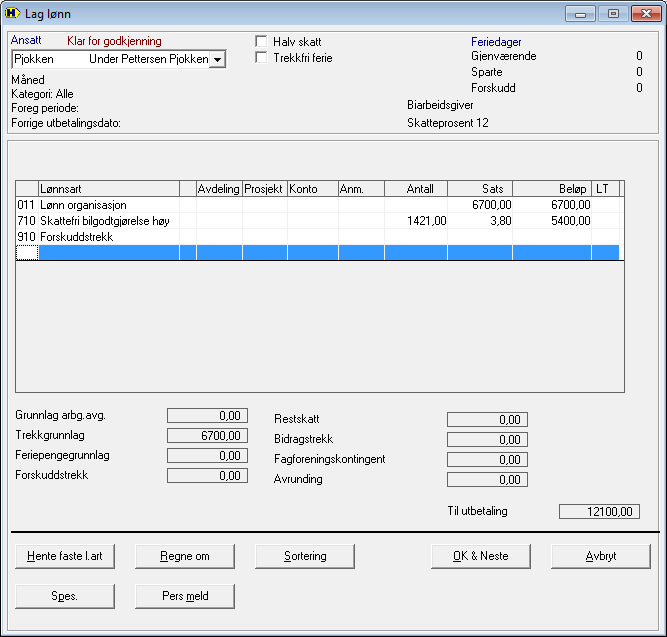

Dersom en ansatt for januar får utbetalt kr 6 700 i lønn og kr 5 396 i kilometergodtgjørelse blir det i Lag lønn slik:

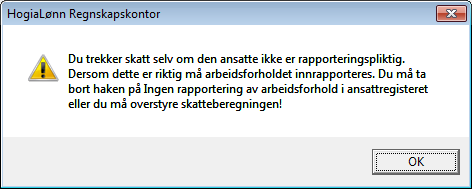

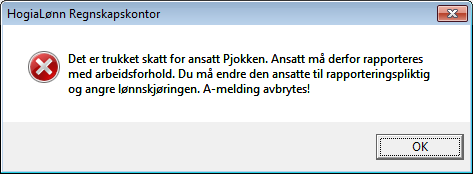

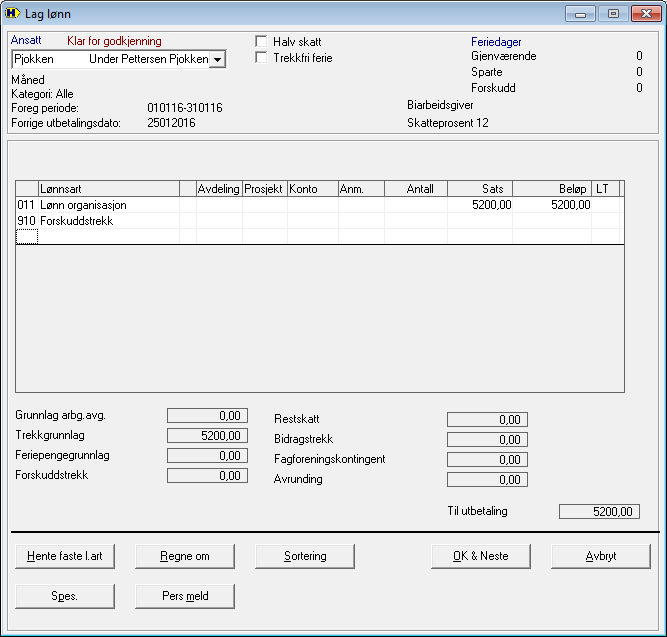

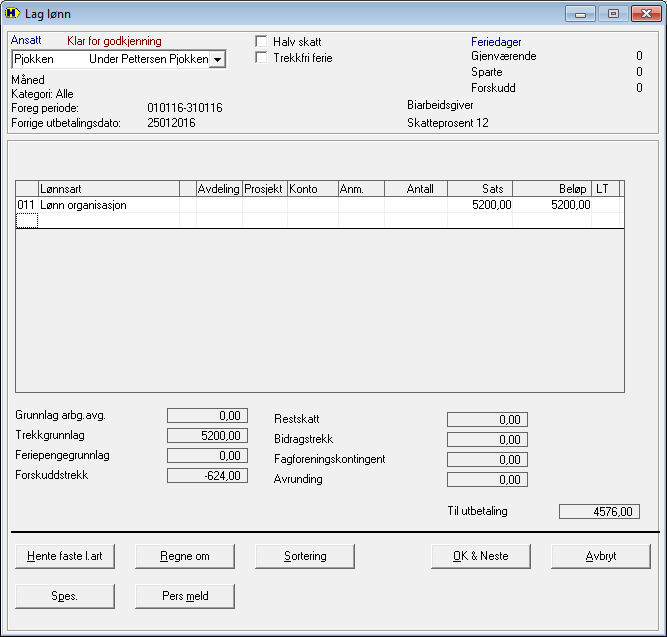

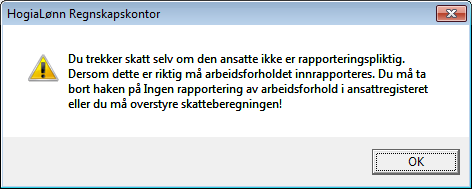

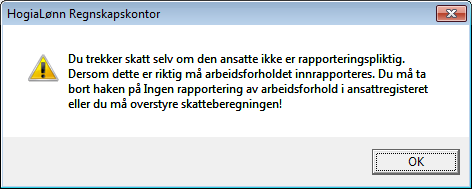

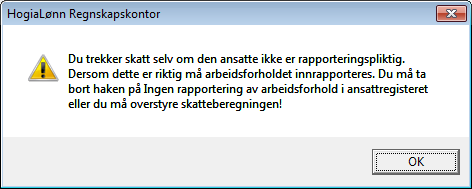

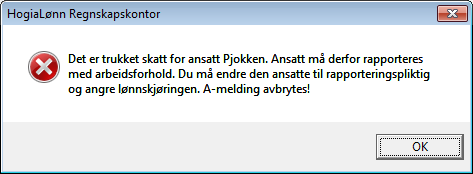

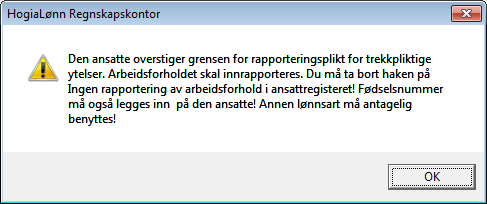

Forskuddstrekket overstyres siden utbetalingen er under grensen for lønnsopplysningsplikt. Det vil si, bruk lønnsart 910 Forskuddstrekk, og tast inn 0 på beløp. Dersom du ikke overstyrer forskuddstrekket vil du få denne meldingen:

Lønnen kjøres som vanlig.

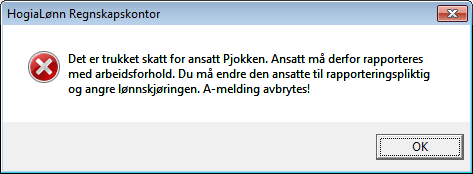

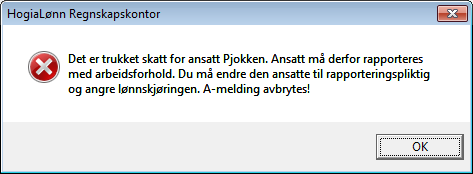

Dersom du ikke endrer i Lag lønn, vil det stoppe opp når du kommer til A-meldingen. Om forskuddstrekket ikke er overstyrt vil du få:

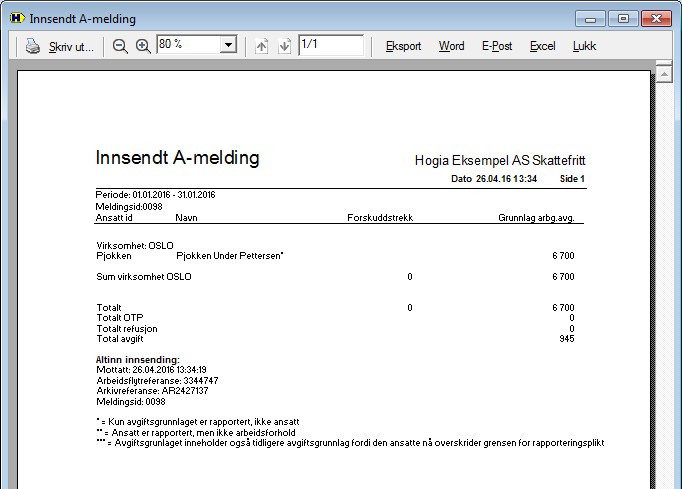

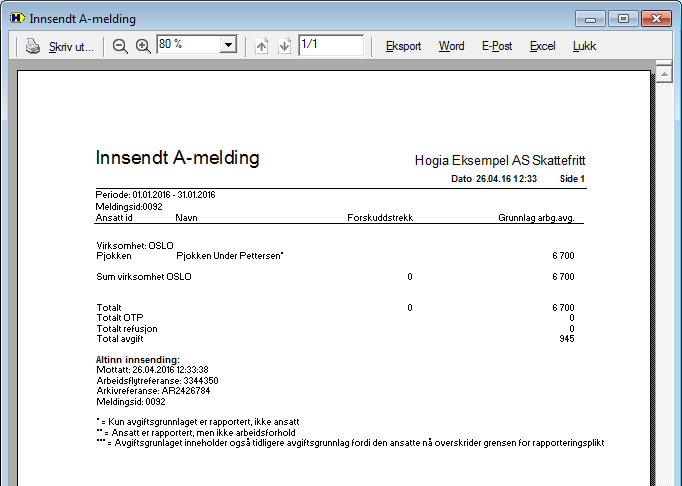

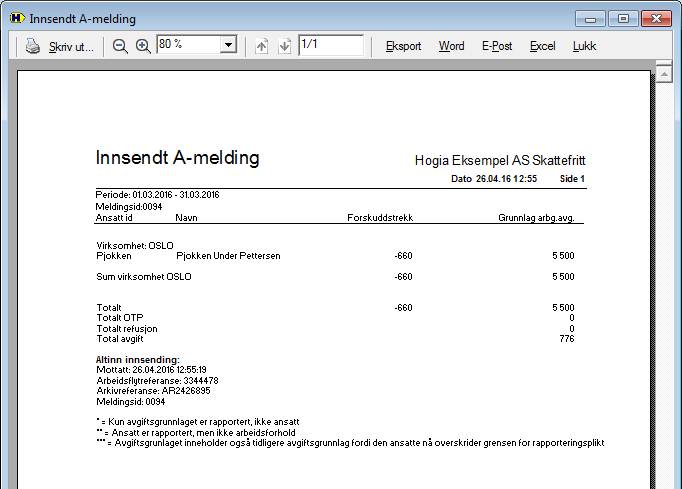

A-meldingen for januar

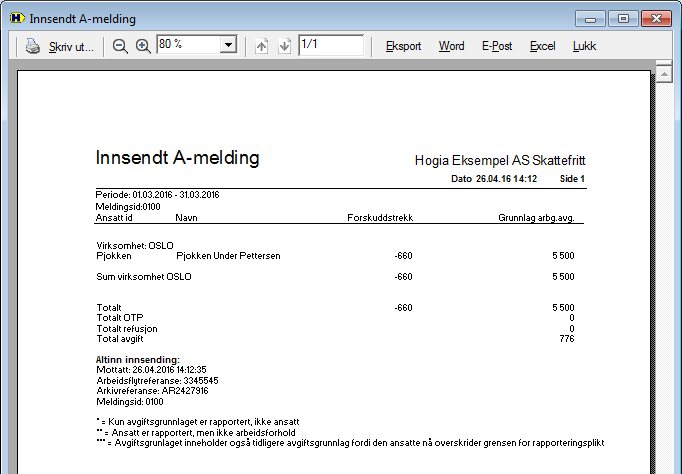

A-meldingen blir slik:

For ansatt Pjokken er det i utgangspunktet kun Avgiftsgrunnlaget som skal med i Ameldingen, altså ikke opplysninger om arbeidsforhold. Men i dette tilfellet er avgiftsgrunnlaget 0, siden det ikke skal beregnes arbeidsgiveravgift. Se en stjerne etter navnet, samt forklaringen på * lenger ned på siden.

Slik:

*= Kun avgiftsgrunnlaget er rapportert, ikke ansatt.

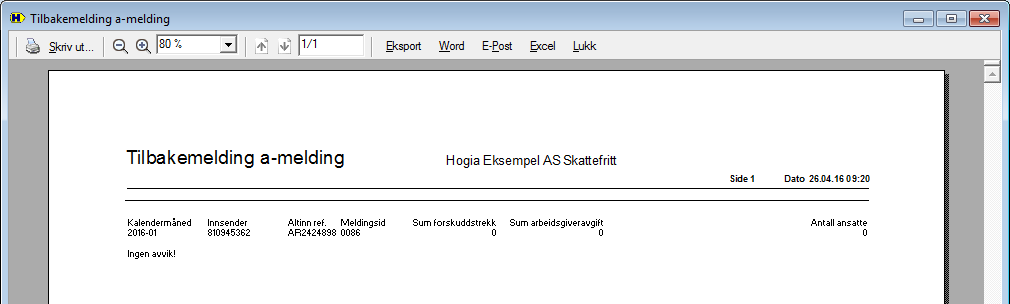

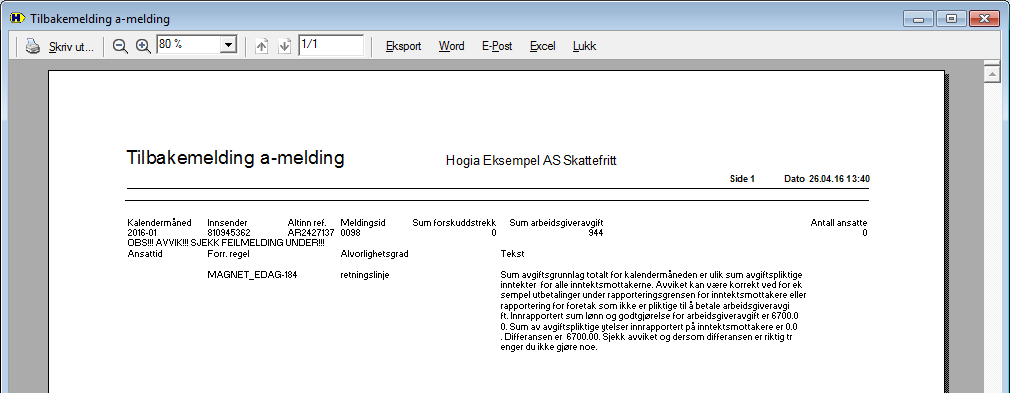

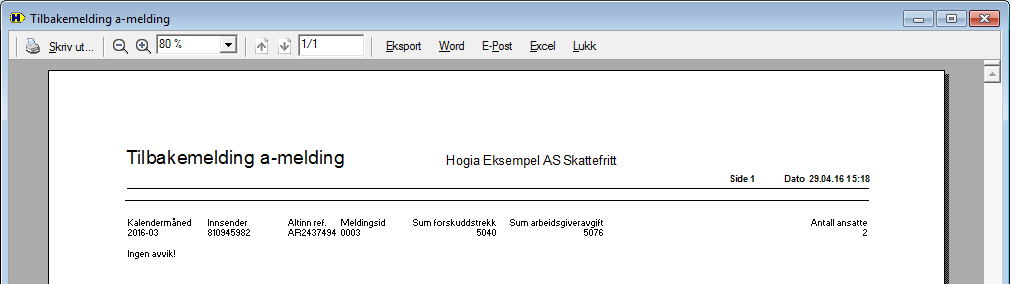

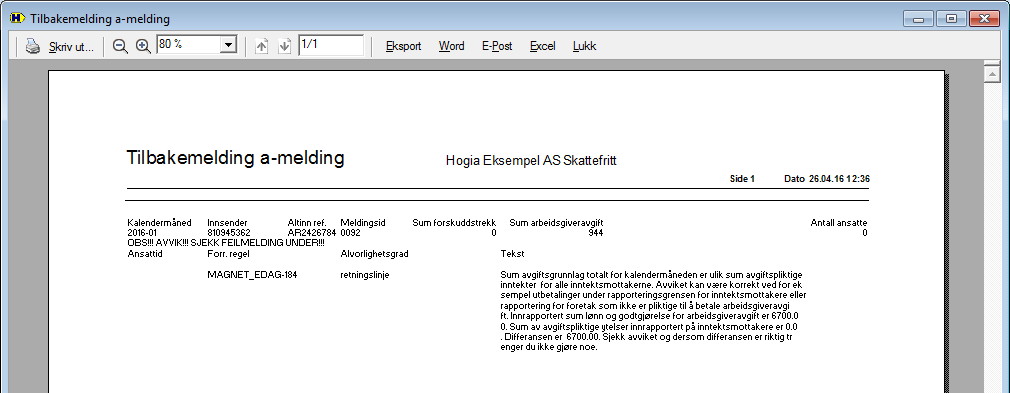

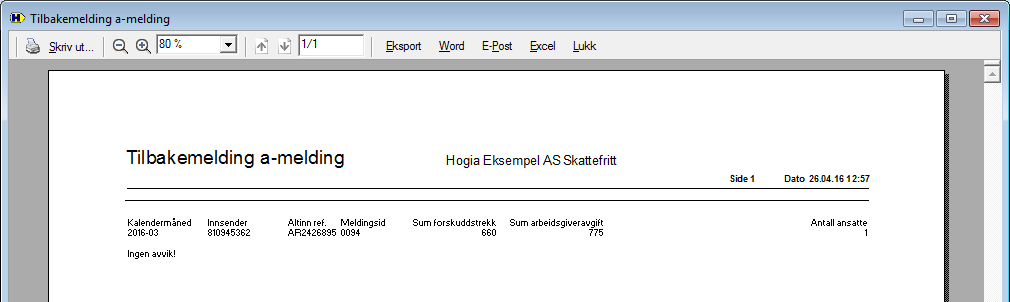

Tilbakemelding

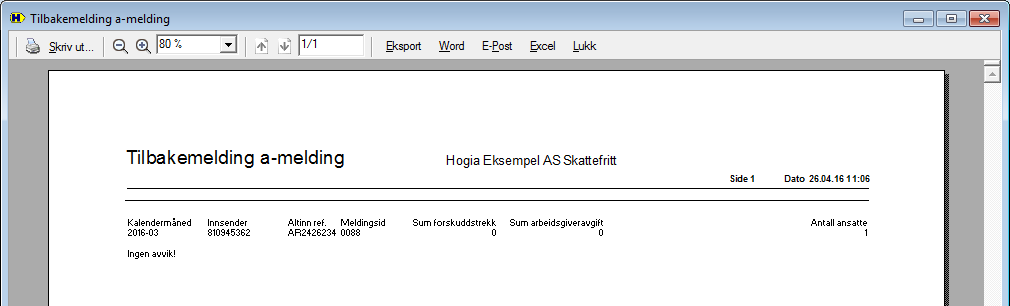

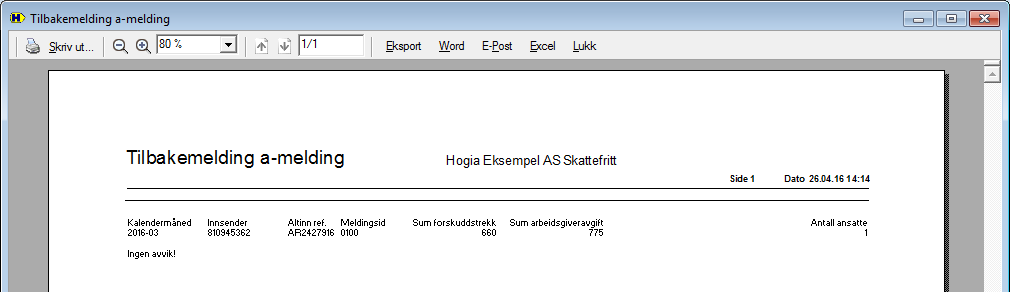

Denne A-meldingen gir følgende tilbakemelding:

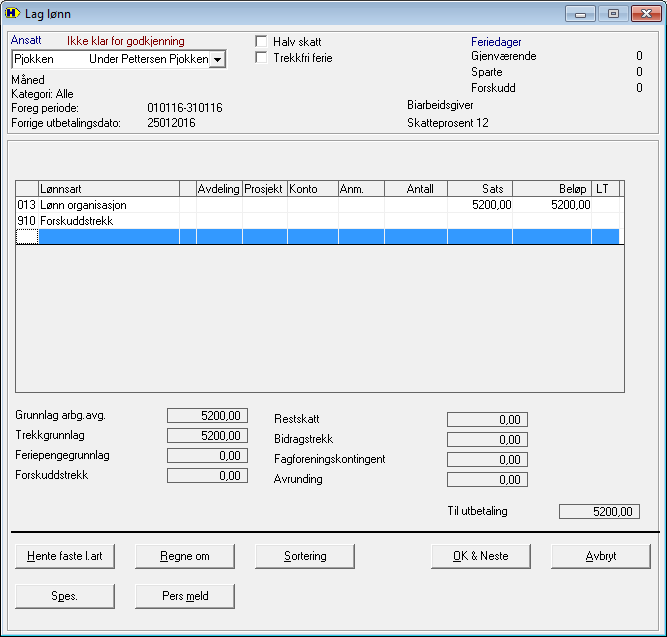

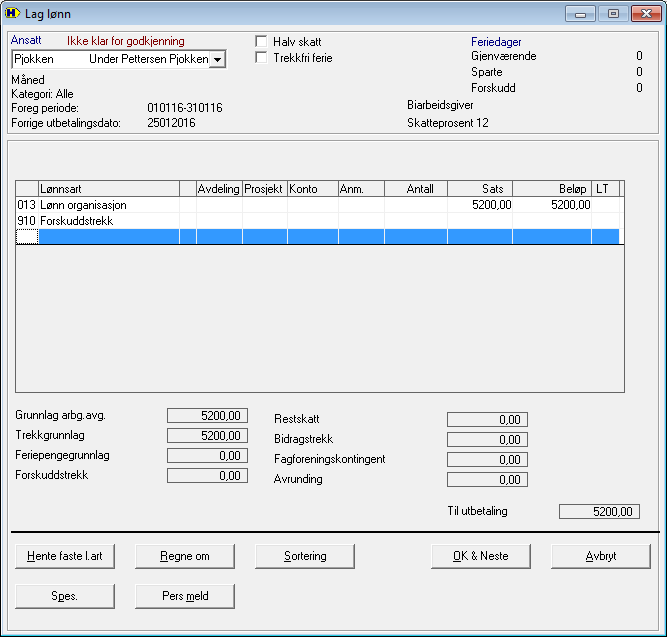

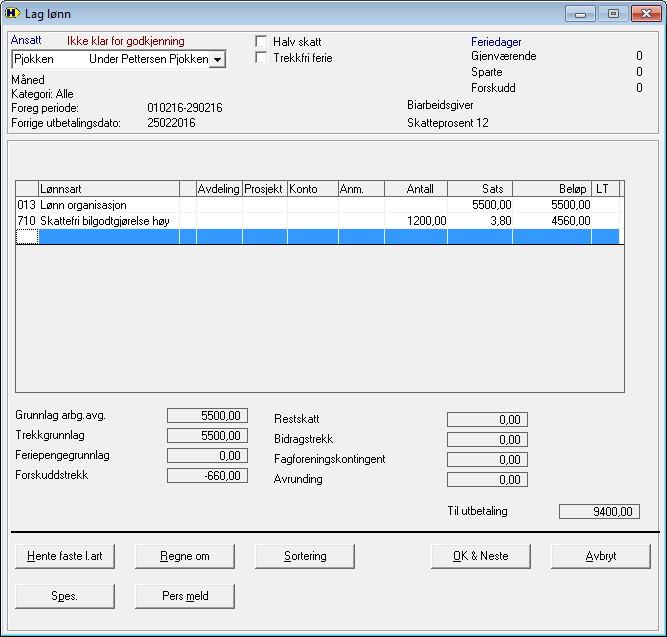

Lag lønn

I februar får Pjokken en ny utbetaling:

Når du klikker OK på denne kommer følgende melding opp:

I Lag lønn blir det da slik:

Lønnen kjøres som vanlig.

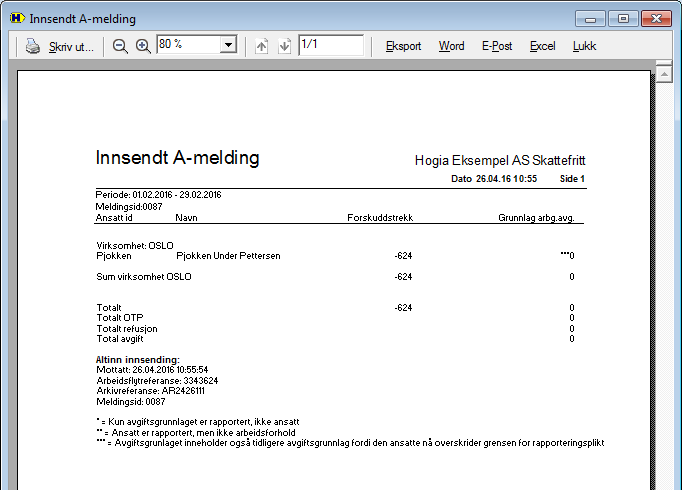

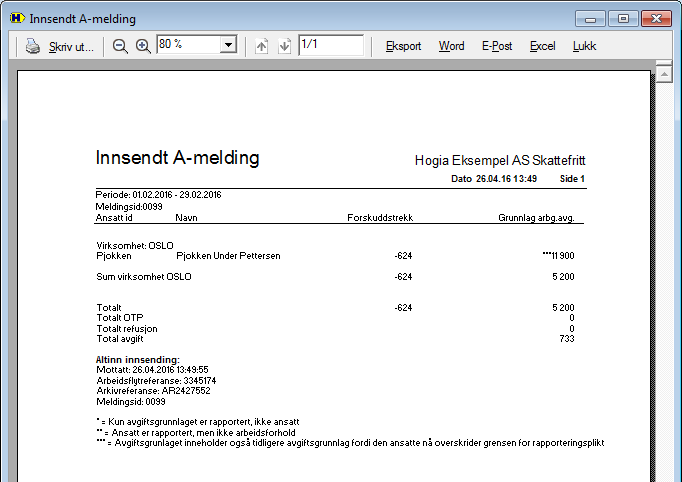

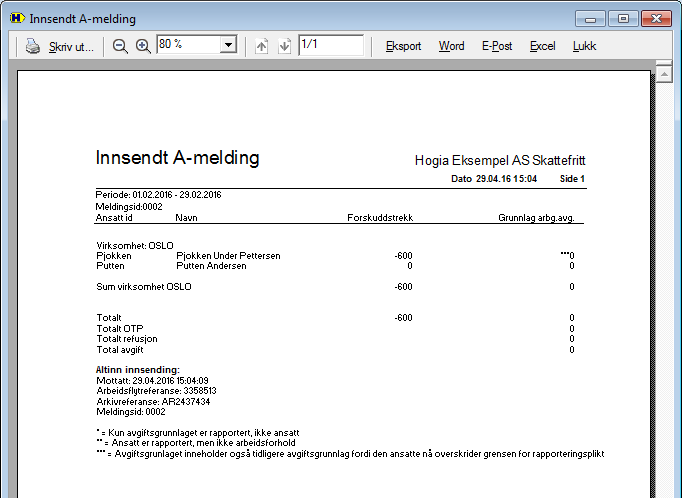

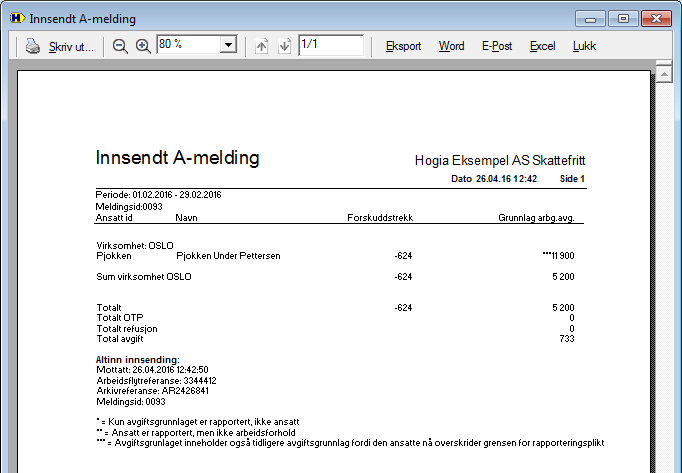

A-meldingen for februar

A-meldingen blir slik:

Pjokken med arbeidsforhold og med forskuddstrekk. Lønnsutbetalinger og godtgjørelser som tidligere ikke er rapportert, er nå rapportert sammen med denne måneden. Se tre stjerner ved beløpet, samt forklaringen på *** lenger ned på siden.

Slik:

***= Avgiftsgrunnlaget inneholder også tidligere avgiftsgrunnlag fordi den ansatte nå overskrider grensen for lønnsopplysningsplikt. I dette tilfellet er det ingen utbetalinger som påvirker arbeidsgiveravgiften, men

rapporterte beløp er påvirket.

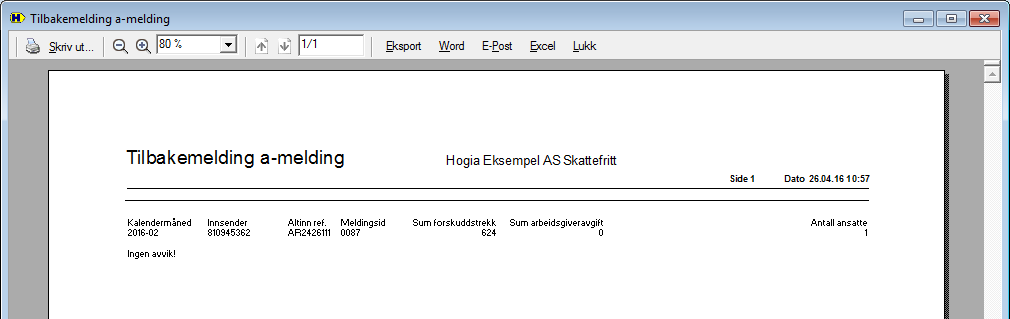

Tilbakemelding

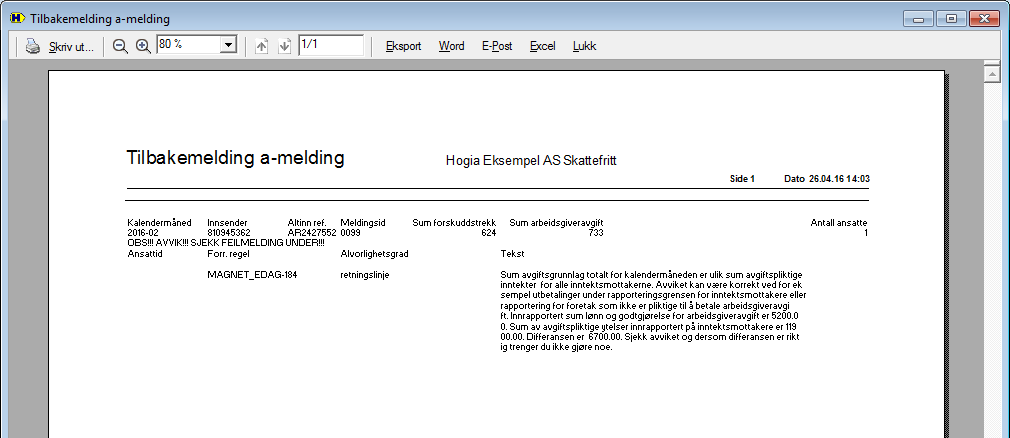

Denne A-meldingen gir følgende tilbakemelding:

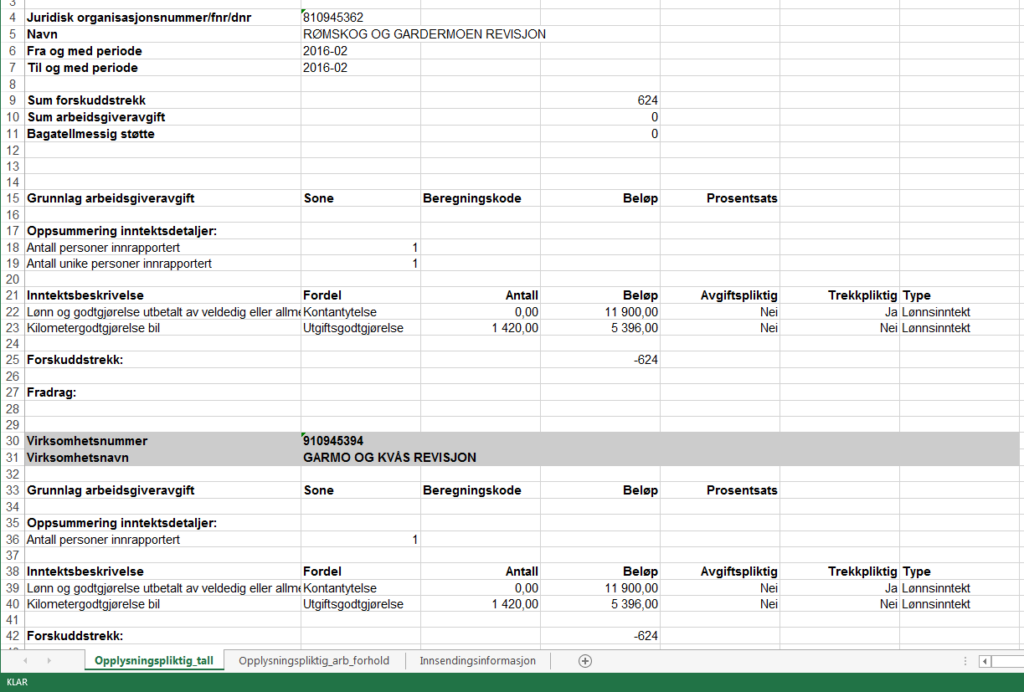

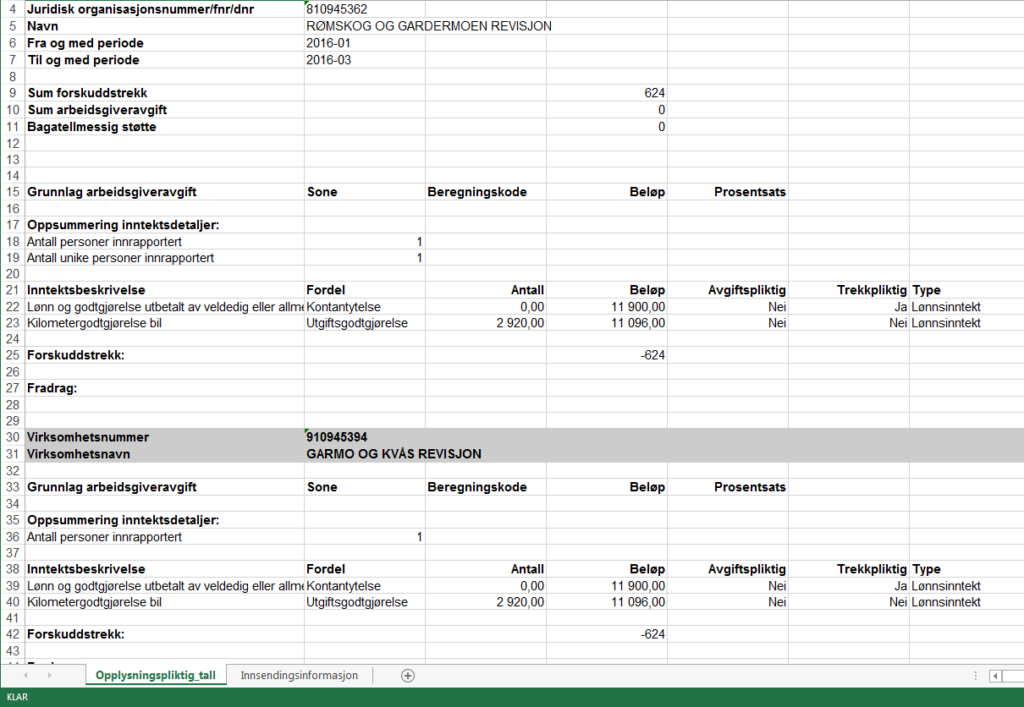

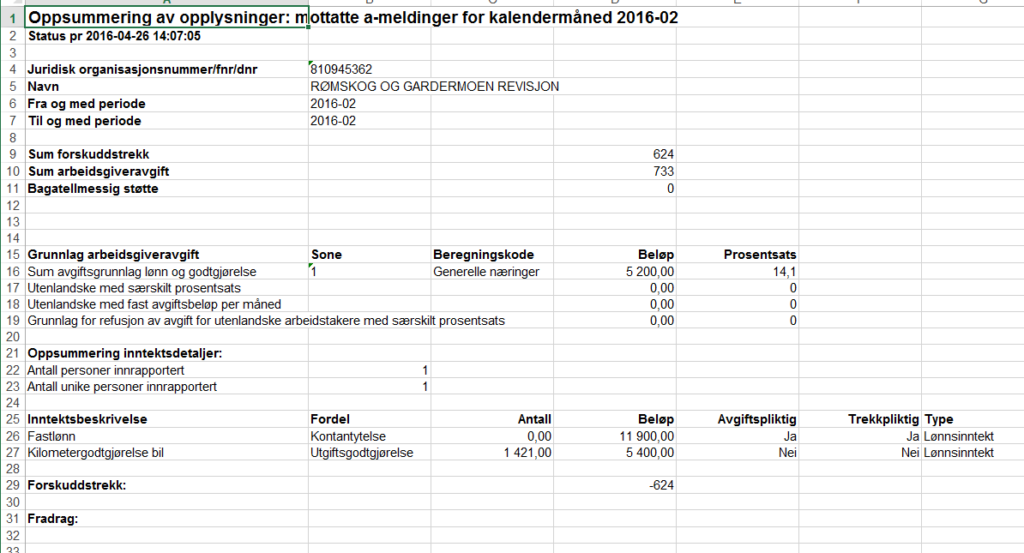

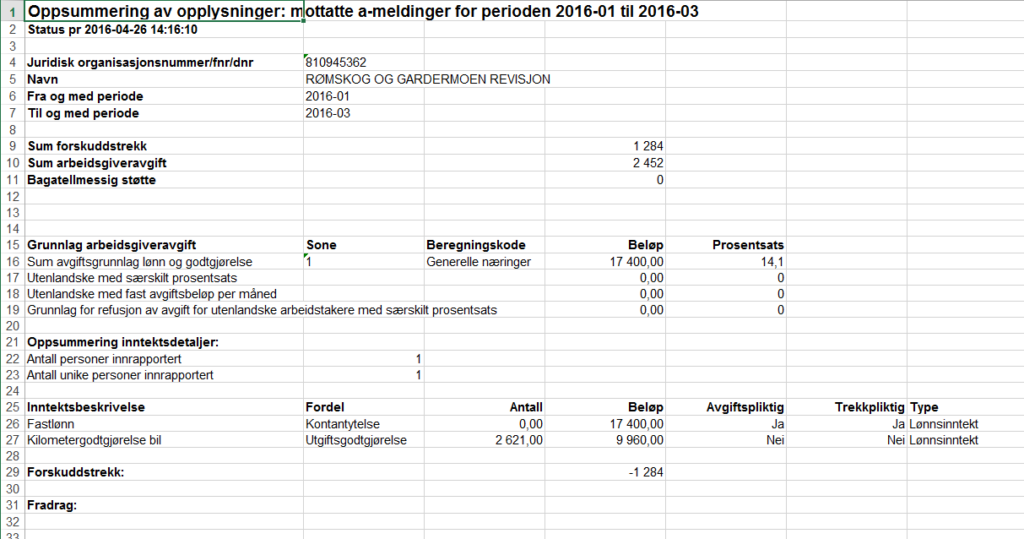

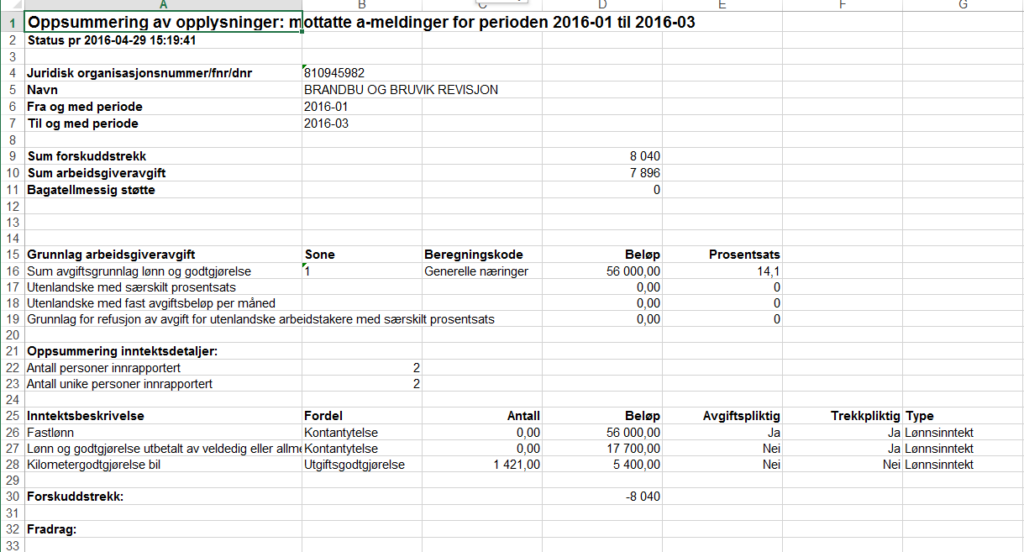

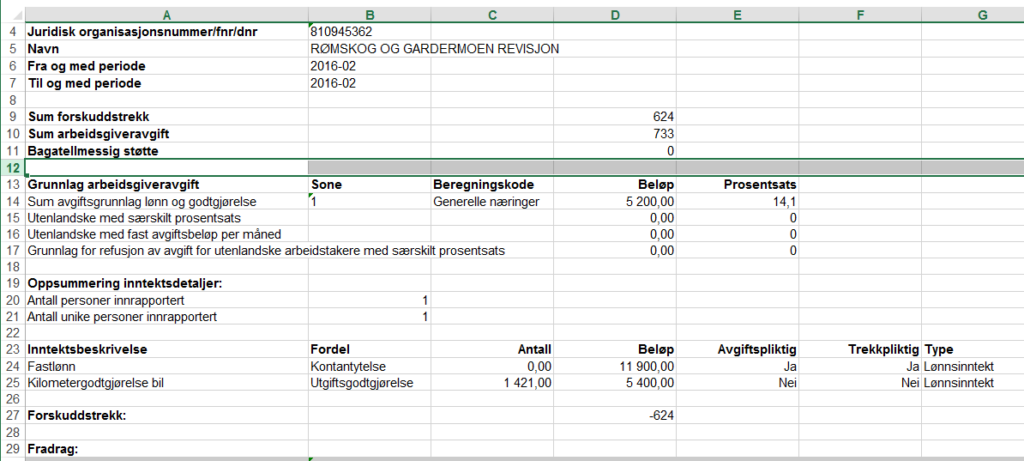

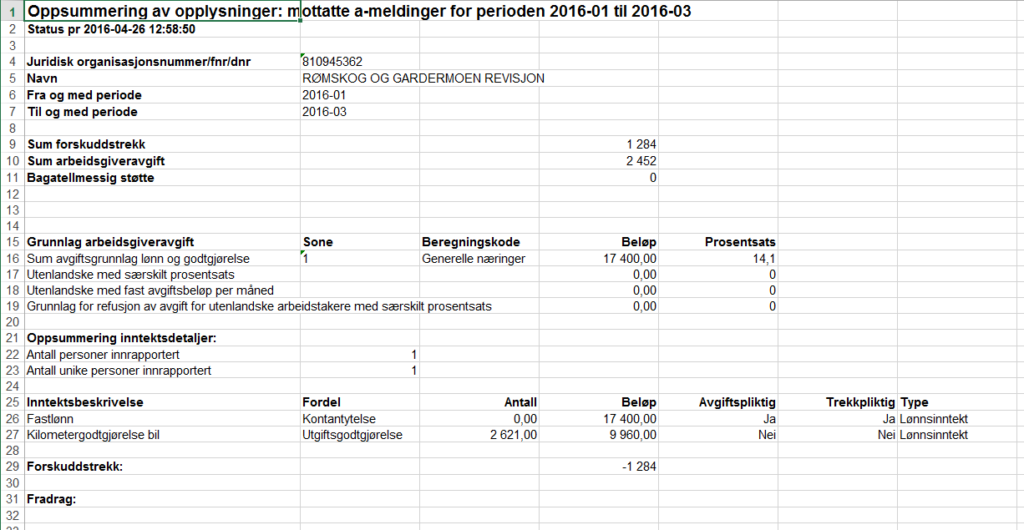

Om du bestiller avstemmingsrapport for februar, vil den se slik ut: (Excelark er valgt)

Beløpene fra januar er også med i Oppsummering inntektsdetaljer.

Lag lønn

I mars får Pjokken en ny utbetaling:

Lønnen kjøres som vanlig.

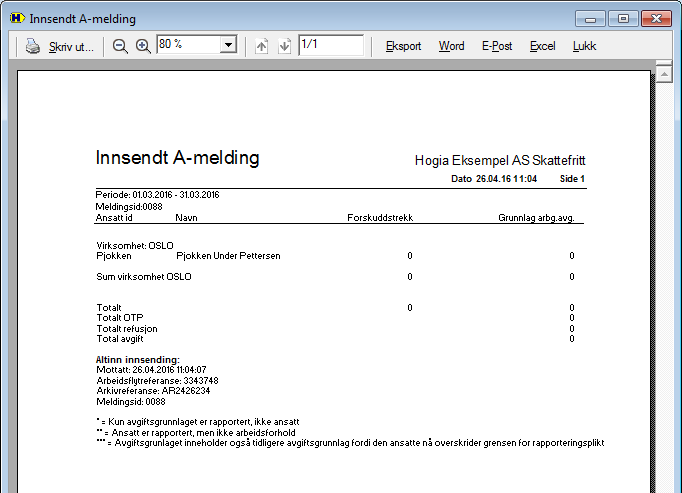

A-meldingen for mars

A-meldingen blir slik:

Denne A-meldingen gir følgende tilbakemelding:

Om du bestiller avstemmingsrapport for januar – mars, vil den se slik ut: (Excelark er valgt)

Scenario 2: Arbeidsgiveravgiftspliktig når grense oppnås for selskapet

Vilkår: Samlet lønn er over kr 800 000 for året.

Dette alternativet gjelder når virksomheten kommer til å nå grensen for arbeidsgiveravgiftsplikt for dette året.

Lønnsartsregistret

Det må minst finnes en lønnsart for utbetaling av lønn. Når man forventer at grensen for arbeidsgiveravgiftsplikt vil bli overskredet i løpet av året for hele selskapet, så skal det beregnes arbeidsgiveravgift fra første krone. Vilkåret for å benytte beskrivelsen «Lønn utbetalt av veldedig eller allmennyttig institusjon eller organisasjon» er heller ikke til stede.

Lønn og honorar som skal utbetales, skal det beregnes arbeidsgiveravgift av. Selv om utbetaling gjøres under grensen for lønnsopplysningsplikt, må det være lønnsartstype Skatteberegning om beskrivelsen på skillekortet A-melding ikke skal gi avvik på Tilbakemeldingen. Lønnsartstypen skal altså være Skatteberegning og arbeidsgiveravgift.

Forskuddstrekket må overstyres i Lag lønn for å unngå rapportering.

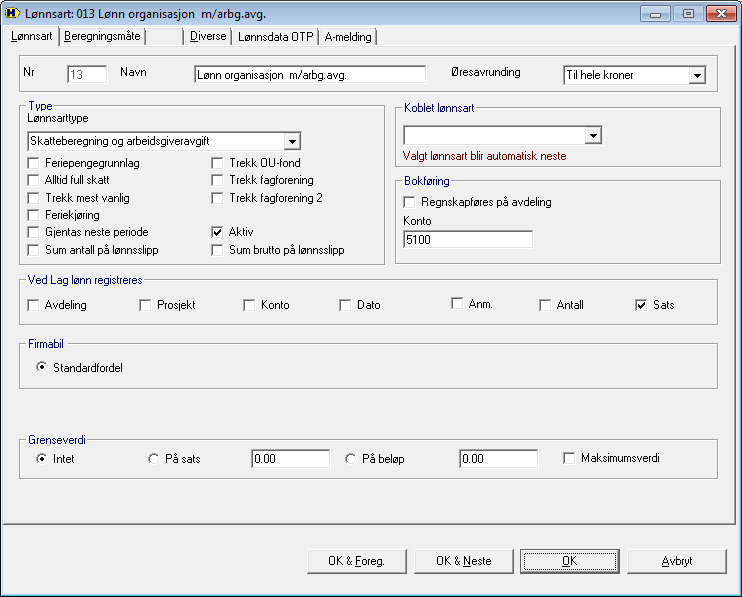

På lønnsarten skillekortet Diverse skal det se slik ut:

Her settes kryss for de lønnsarter som skal sjekkes mot grensene for plikt til å beregne arbeidsgiveravgift. For at lønn opptjent hittil i år skal kunne vises på lønnsslippen, hak av på Akkumulator for lønn hittil i år.

På skillearket A-melding, skal det på Ytelse velges Lønn. På Type fordel velges Kontantytelse og på Lønnsbeskrivelse skal det være valgt Fast lønn evt. Timelønn om det er aktuelt, men da må også antall angis.

Ansattregisteret

For at A-meldingen nå skal bli rett, må det registreres et arbeidsforhold på den ansatte og da må også fødselsnummer/d-nummer (om ikke gjort tidligere) og startdato registreres. (Vi har tatt utgangspunkt i at grensen for rapportering er kr. 10 000).

På startdato skal den reelle datoen for arbeidsforholdet oppgis selv om dette er første gang arbeidsforholdet rapporteres. I dette tilfellet kan samme lønnsart benyttes. Men siden det nå er over grensen for

lønnsopplysningsplikt, skal det gjøres forskuddstrekk.

Eksempel på lag lønn og send A-melding

Dersom en ansatt for januar får utbetalt dette:

Forskuddstrekket overstyres siden utbetalingen er under grensen for lønnsopplysningsplikt. Det vil si, bruk lønnsart 910 Forskuddstrekk, og tast inn 0 på beløp. Dersom du ikke overstyrer forskuddstrekket til 0, vil denne meldingen komme når du klikker OK & Neste:

Dersom du ikke endrer i Lag lønn, vil det stoppe opp når du kommer til A-meldingen. Om

forskuddstrekket ikke er overstyrt vil du få:

Lønnen kjøres som vanlig.

A-meldingen for januar

For ansatt Pjokken er det kun Avgiftsgrunnlaget som skal med i A-meldingen, og ikke opplysninger om arbeidsforhold. Se en stjerne etter navnet, samt forklaring på * lenger ned på siden.

Slik:

*= Kun avgiftsgrunnlaget er rapportert, ikke inntektsmottaker

Tilbakemelding

Denne A-meldingen gir følgende tilbakemelding:

Du får et avvik i form av en retningslinje, fordi du rapporterer arbeidsgiveravgift uten at det rapporteres noe grunnlag for arbeidsgiveravgiften. I og med at det er riktig, skal det ikke gjøres noe mer.

Lag lønn

I februar får Pjokken en ny utbetaling:

Når du klikker OK på denne kommer følgende melding opp:

A-meldingen for februar

Pjokken med arbeidsforhold og med forskuddstrekk. Lønnsutbetalinger og godtgjørelser som tidligere ikke er rapport, er nå rapportert sammen med denne måneden. Se tre stjerner ved beløpet, samt forklaringen på *** lenger ned på siden.

Slik:

***=Avgiftsgrunnlaget inneholder også tidligere avgiftsgrunnlag fordi den ansatte nå overskrider grensen for lønnsopplysningsplikt. Denne A-meldingen gir følgende tilbakemelding:

Du får et avvik i form av retningslinje fordi du rapporterer grunnlag arbeidsgiveravgift for forrige måned uten at det er beregnet arbeidsgiveravgift denne måneden. I og med at det er riktig, skal det ikke gjøres noe mer. Om du bestiller avstemmingsrapport for februar, vil den se slik ut: (Excelark er valgt)

Beløpene fra januar er også med i Oppsummering inntektsdetaljer.

Lag lønn

I mars får Pjokken en ny utbetaling:

Lønn kjøres som vanlig.

A-meldingen for mars

A-meldingen blir slik:

Denne A-meldingen gir følgende tilbakemelding:

Om du bestiller avstemmingsrapport for januar – mars, vil den se slik ut: (Excelark er valgt)

Scenario 3: Arbeidsgiveravgiftspliktig når grense oppnås for ansatt

En eller flere ansatte har lønn over kr 80 000 for året.

Dette alternativet gjelder når en eller flere ansatte kommer til å nå grensen for arbeidsgiveravgiftsplikt for dette året.

Lønnsartsregistret

Det må minst finnes to lønnsarter for utbetaling av lønn. Når man forventer at grensen for arbeidsgiveravgiftsplikt vil bli overskredet i løpet av året for den ansatte så skal det beregnes arbeidsgiveravgift fra første krone. Vilkåret for å benytte beskrivelsen «Lønn utbetalt av veldedig eller allmennyttig institusjon eller organisasjon» er heller ikke tilstede for den aktuelle ansatte.

Lønn og honorar som skal utbetales, skal det ikke beregnes arbeidsgiveravgift av. Selv om utbetaling gjøres under grensen for lønnsopplysningsplikt, må det være lønnsartstype Skatteberegning om beskrivelsen på skillekortet A-melding ikke skal gi avvik på tilbakemeldingen.

Selv om det ikke er lønnsopplysningsplikt, skal det være Lønnsartstype Skatteberegning. Forskuddstrekket overstyres i Lag lønn for å unngå rapportering.

På lønnsarten skillekortet Diverse skal det se slik ut.

Her settes kryss for de lønnsarter som skal sjekkes mot grensene for plikt til å beregne arbeidsgiveravgift. Dette gjøres selv om du på vet at grensen ikke vil nåes hverken pr ansatt eller for selskapet totalt. For at lønn opptjent hittil i år skal kunne vises på lønnsslippen, hak av på Akkumulator for lønn hittil i år.

Skillekortet A-melding

Der skal det på Ytelse velges Lønn. På Type fordel velges Kontantytelse og på Lønnsbeskrivelse skal det være valgt “Lønn utbetalt av veldedig eller allmennyttig institusjon eller organisasjon”.

Avgiftspliktig lønnsart

Lønn og honorar som skal utbetales, skal det beregnes arbeidsgiveravgift av. Lønnsartstypen skal være Skatteberegning og arbeidsgiveravgift.

På lønnsarten skillekortet Diverse skal det se slik ut:

Her settes kryss for de lønnsarter som skal sjekkes mot grensene for plikt til å beregne arbeidsgiveravgift. For at lønn opptjent hittil i år skal kunne vises på lønnsslippen, hak av på Akkumulator for lønn hittil i år.

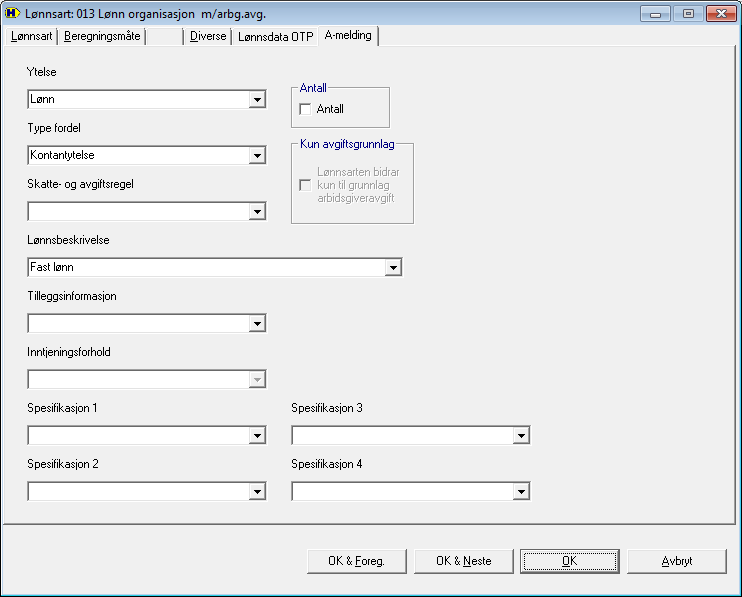

Skillekortet A-melding

Der skal det på Ytelse velges Lønn. På Type fordel velges Kontantytelse og på Lønnsbeskrivelse skal det være valgt Fast lønn evt. Timelønn om det er aktuelt, men da må også antall angis.

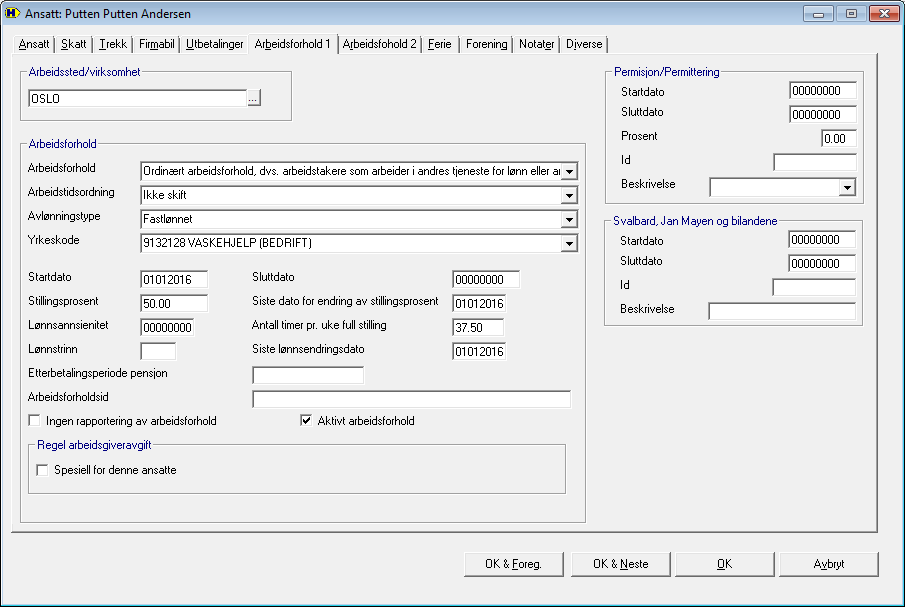

Ansattregisteret

En ansatt til, Putten, opprettes.

For at A-meldingen nå skal bli rett, må det registreres et arbeidsforhold på den ansatte og da må også fødselsnummer/d-nummer (om ikke gjort tidligere) og startdato registreres. (Vi har tatt utgangspunkt i at grensen for rapportering er kr. 10 000).

På startdato skal den reelle datoen for arbeidsforholdet oppgis selv om dette er første gang arbeidsforholdet rapporteres. I dette tilfellet kan samme lønnsart benyttes. Men siden det nå er over grensen for

lønnsopplysningsplikt, skal det gjøres forskuddstrekk.

Eksempel på lag lønn og send A-melding

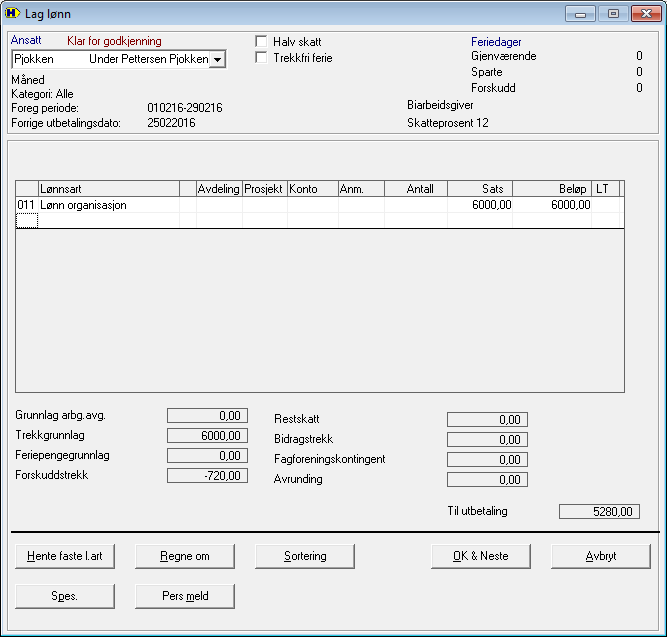

Lønn januar

Pjokken får:

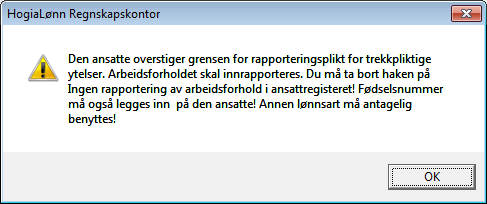

Forskuddstrekket overstyres siden utbetalingen er under grensen for lønnsopplysningsplikt. Det vil si, bruk lønnsart 910 Forskuddstrekk, og tast inn 0 på beløp. Dersom du ikke overstyrer forskuddstrekket til 0, vil denne meldingen komme når du klikker OK & Neste:

Dersom du ikke endrer i Lag lønn, vil det stoppe opp når du kommer til A-meldingen. Om forskuddstrekket ikke er overstyrt vil du få:

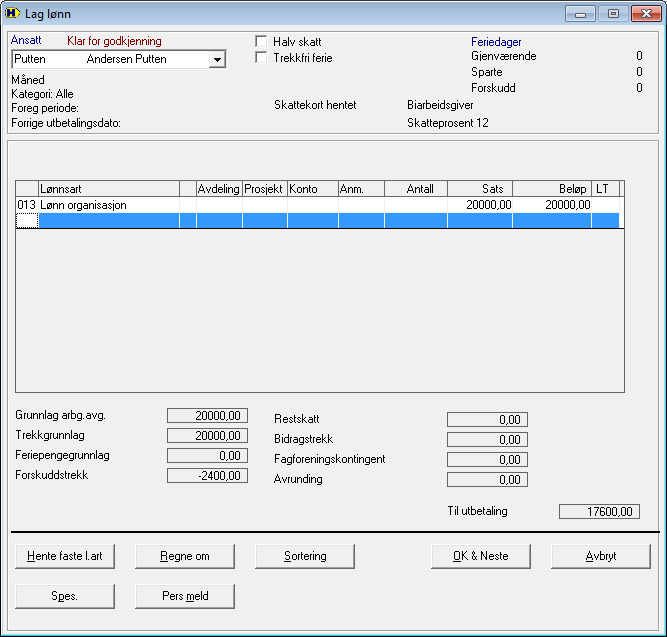

Putten får:

Kjør lønn som vanlig.

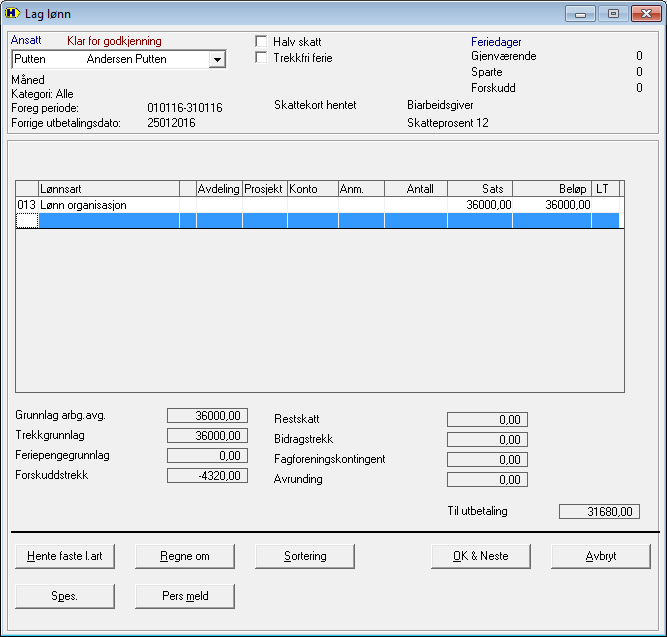

A-meldingen for januar

For ansatt Pjokken er det i utgangspunktet kun Avgiftsgrunnlaget som skal med i Ameldingen, altså ikke opplysninger om arbeidsforhold. Men i dette tilfellet er avgiftsgrunnlaget 0, siden det ikke skal beregnes arbeidsgiveravgift. Se en stjerne etter navnet, samt forklaringen på * lenger ned på siden. For ansatt Putten er det rapportering med beregning av arbeidsgiveravgift.

Slik:

*= Kun avgiftsgrunnlaget er rapportert, ikke ansatt.

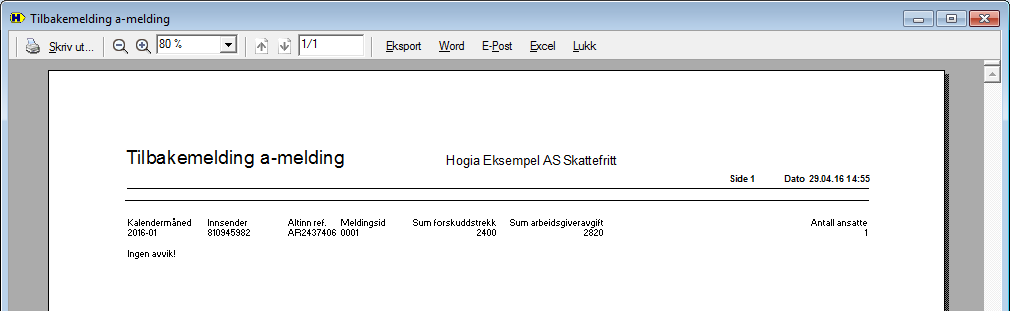

Tilbakemelding

Denne A-meldingen gir følgende tilbakemelding:

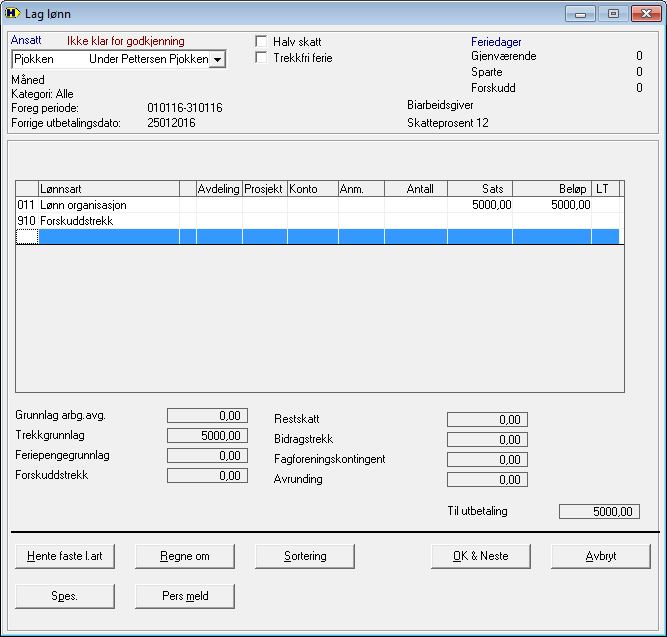

Lag lønn februar

Pjokken får:

Når du klikker OK på denne kommer følgende melding opp:

A-meldingen for februar

Pjokken med arbeidsforhold og med forskuddstrekk. Lønnsutbetalinger og godtgjørelser som tidligere ikke er rapport, er nå rapportert sammen med denne måneden. Se tre stjerner ved beløpet, samt forklaringen på *** lenger ned på siden. Putten rapporteres kun med arbeidsforhold siden han denne måneden ikke har fått noen

utbetaling.

Slik:

***=Avgiftsgrunnlaget inneholder også tidligere avgiftsgrunnlag fordi den ansatte nå overskrider grensen for lønnsopplysningsplikt.

Tilbakemelding

Denne A-meldingen gir følgende tilbakemelding:

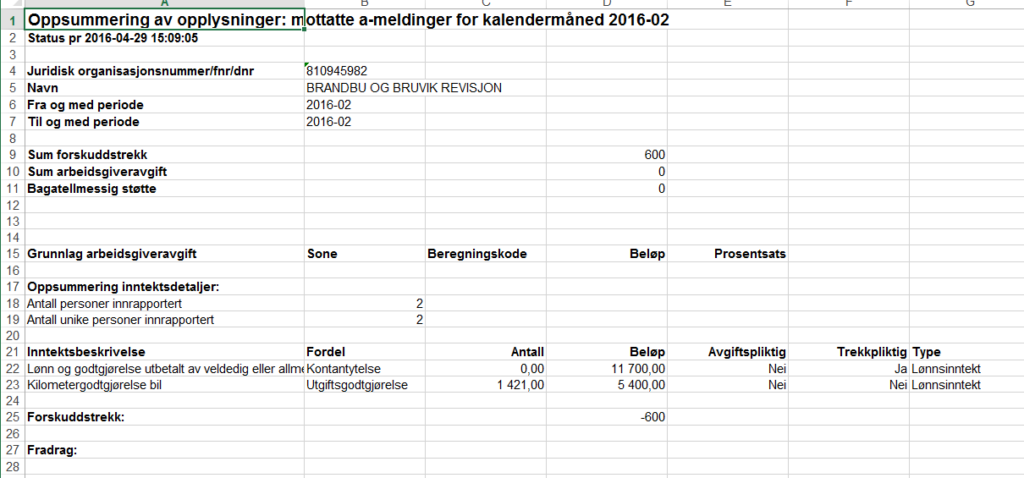

Om du bestiller avstemmingsrapport for februar, vil den se slik ut: (Excelark er valgt)

Lag lønn mars

Pjokken får

Putten får

Kjør lønn som vanlig

A-meldingen for mars

Gir følgende tilbakemelding:

Om du bestiller avstemmingsrapport for januar – mars, vil den se slik ut: (Excelark er

valgt)

Scenario 4: Arbeidsgiveravgiftspliktig fra første utbetaling

Dette alternativet gjelder når virksomheten er arbeidsgiveravgiftspliktig fra første utbetaling.

Årsaken til dette er at virksomhetens lønnsutbetalinger vil være over grensen for arbeidsgiveravgiftsplikt i løpet av året.

Lønnsartsregistret

Det brukes en lønnsart for utbetaling av lønn.

Lønn og honorar som skal utbetales, skal det beregnes arbeidsgiveravgift av. Selv om utbetaling gjøres under grensen for lønnsopplysningsplikt, må det være lønnsartstype Skatteberegning om beskrivelsen på skillekortet A-melding ikke skal gi avvik på Tilbakemeldingen. Lønnsartstypen skal altså være Skatteberegning og arbeidsgiveravgift.

Forskuddstrekket må overstyres i Lag lønn for å unngå rapportering.

På lønnsarten skillekortet Diverse skal det se slik ut.

Her settes kryss for de lønnsarter som skal sjekkes mot grensene for plikt til å beregne arbeidsgiveravgift. For at lønn opptjent hittil i år skal kunne vises på lønnsslippen, hak av på Akkumulator for lønn hittil i år.

Skillekortet A-melding

Der skal det på Ytelse velges Lønn. På Type fordel velges Kontantytelse og på Lønnsbeskrivelse skal det være valgt Fast lønn evt. Timelønn om det er aktuelt, men da må også antall angis.

Ansattregisteret

For at A-meldingen nå skal bli rett, må det registreres et arbeidsforhold på den ansatte og da må også fødselsnummer/d-nummer (om ikke gjort tidligere) og startdato registreres. (Vi har tatt utgangspunkt i at grensen for rapportering er kr. 10 000).

På startdato skal den reelle datoen for arbeidsforholdet oppgis selv om dette er første gang arbeidsforholdet rapporteres. Samme lønnsart kan benyttes. Lønnen kjøres som vanlig. Overstyring av forskuddstrekk droppes siden dette nå er lønnsopplysningspliktig.

Eksempel på lag lønn og send A-melding

Lag lønn

Dersom en ansatt for januar får utbetalt kr 6 700, blir det i Lag lønn slik:

Forskuddstrekket overstyres siden utbetalingen er under grensen for lønnsopplysningsplikt. Det vil si, bruk lønnsart 910 Forskuddstrekk, og tast inn 0 på beløp. Dersom du ikke overstyrer forskuddstrekket til 0, vil denne meldingen komme når du klikker OK & Neste:

Dersom du ikke endrer i Lag lønn, vil det stoppe opp når du kommer til A-meldingen. Om forskuddstrekket ikke er overstyrt vil du få:

Lønnen kjøres som vanlig.

A-meldingen for januar

For ansatt Pjokken er kun Avgiftsgrunnlaget som skal med i A-meldingen, dvs. ikke opplysninger om arbeidsforhold. Se en stjerne etter navnet, samt forklaringen på * lenger ned på siden.

Slik:

*= Kun avgiftsgrunnlaget er rapportert, ikke inntektsmottaker.

Tilbakemelding

Denne A-meldingen gir følgende tilbakemelding:

Du får et avvik i form av en Retningslinje fordi du innberetter arbeidsgiveravgift uten at det rapporteres noe grunnlag for arbeidsgiveravgiften. I og med at det er riktig, skal det ikke gjøres noe mer.

Lag lønn

I februar får Pjokken en ny utbetaling:

Når du klikker OK på denne kommer følgende melding opp:

A-meldingen for februar

A-meldingen blir slik:

Pjokken med arbeidsforhold og med forskuddstrekk. Lønnsutbetalinger og godtgjørelser som tidligere ikke er rapportert, er nå rapportert sammen med denne måneden. Se tre stjerner ved beløpet, samt forklaringen på *** lenger ned på siden.

Slik:

***= Avgiftsgrunnlaget inneholder også tidligere avgiftsgrunnlag fordi den ansatte nå overskrider grensen for lønnsopplysningsplikt. Dvs. i dette tilfellet er det ingen utbetalinger som påvirker arbeidsgiveravgiften, men

rapporterte beløp er påvirket. Denne A-meldingen gir følgende tilbakemelding:

Du får et avvik i form av en Retningslinje fordi du innberetter grunnlag arbeidsgiveravgift for forrige måned uten at det er beregnet arbeidsgiveravgift denne måneden. I og med at det er riktig, skal det ikke gjøres noe mer. Om du bestiller avstemmingsrapport for februar, vil den se slik ut: (Excelark er valgt):

Beløpene fra januar er også med i Oppsummering inntektsdetaljer.

Lag lønn

I mars får Pjokken en ny utbetaling:

Lønn kjøres som vanlig.

A-meldingen for mars

A-meldingen blir slik:

Denne A-meldingen gir følgende tilbakemelding:

Om du bestiller avstemmingsrapport for januar – mars, vil den se slik ut: (Excelark er valgt)

Spørsmål og svar

Lønn ble lavere enn forventet – hvordan retter vi?

Eksempler på feilrapporteringer som kan oppstå:

- En ansatt som ble forventet lønn over kr 80 000, har endt med lønn under kr 80 000. Dermed har vi sendt inn A-meldinger med lønn som genererer arbeidsgiveravgift, men det skulle vært arbeidsgiveravgiftsfritt.

- Virksomheten kommer under kr 800 000 i totale lønnskostnader, selv om vi forventet og rapportere de første a-meldingene som avgiftspliktige.

Disse eksemplene på feilrapportering kan være arbeidskrevende å rette, fordi alle lønningene må da angres og registreres på nytt, og det må sendes erstatningsmelding for a-meldinger for hver av månedene som har blitt rapportert feil. Det er derfor god grunn til å understreke at man bør helst treffe blink med en gang. Det er mulig å bestille utvidet lønnshjelp hos Matrix for å bistå i dette ryddearbeidet. Timer kan bestilles her.